東京スター銀行の

リバースモーゲージ

「充実人生」

ご自宅を担保に住み続けながらお借り入れができます

対象になる方

首都圏関西圏

主要都市にご自宅を保有

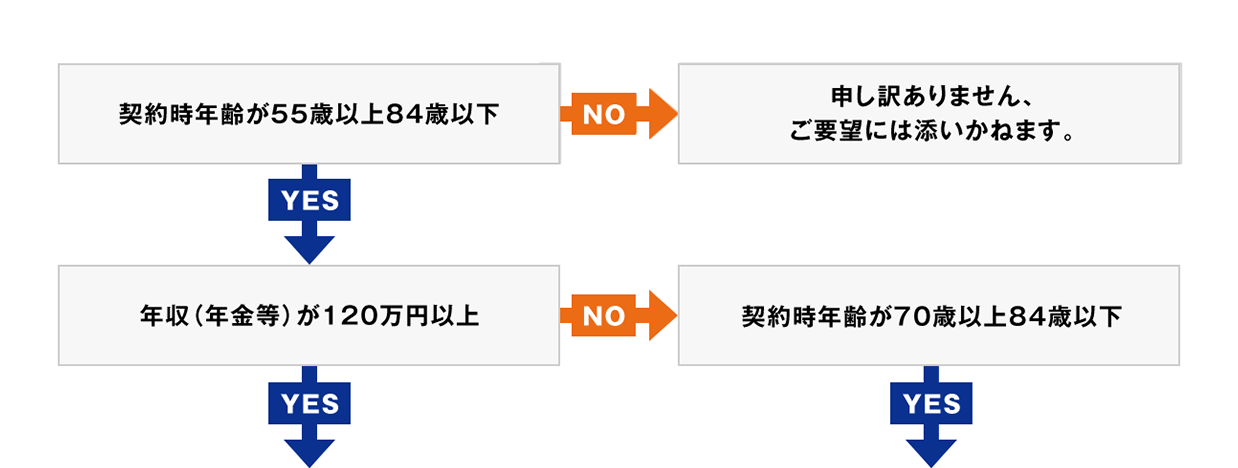

ご年齢55歳以上84歳以下

リバースモーゲージ

リバースモーゲージ

「充実人生」

借りる時

借りる時-

- 自宅を担保にお借り入れ

- 使いみちに制限なし

(事業目的、投資目的は除く)

借りている間

借りている間-

- 自宅にはそのまま住み続けて

- 毎月のお支払いは

借りた分の利息のみ

(利払いの不要なプラン【利払いなし型】もあります)

返済する時

返済する時-

- ご契約者さまが亡くなられた際に、元金を一括返済

こんなお悩みを解決し、

ご要望にお応えしてきました。

知れば安心、良くある誤解

契約者が亡くなった時に、

自宅を明け渡さないといけない?

配偶者によるお借り換え、もしくは相続人による

自己資産(生命保険等)でのご返済が可能であれば、自宅に住み続けることができます。

契約後は自宅を売却できなくなる?

自宅の引き渡しまでにご融資を返済いただければ、

売却のお手続きを進めることができます。

売却代金で返済いただくこともでき、

売却代金と返済額の差額はお手元に残ります。

リースバックのように所有権が変わる?

名義は借主のまま、住み続けることができます。

連帯保証人が必須?

基本的に不要です(共有物件の場合、配偶者の方に連帯保証人になっていただきます)。

「充実人生」は、

登場以来、ずっと好評。

理由は3つ

01使いみちが自由

事業資金以外なら、何に使って

いただいても構いません

(事業目的、投資目的は除く)

02お客さま目線の

サービス内容

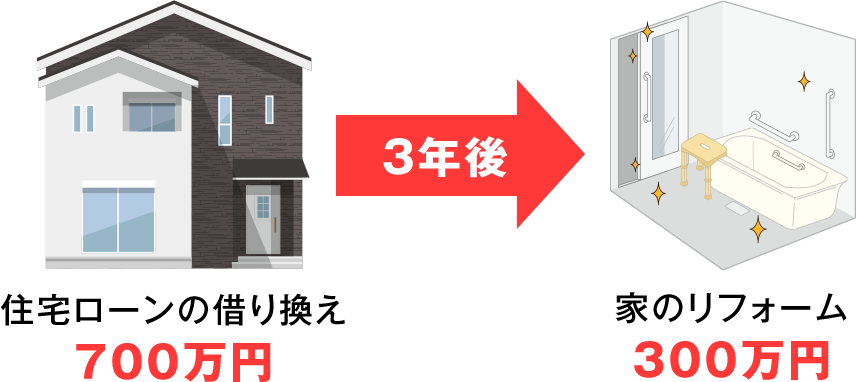

住宅ローンが残っていても借りられます

お借り換えいただきます。マンションでも利用可能です

こんなところも、 高評価のポイント!

東京スター銀行の「充実人生」なら、

実際のお借入残高がご契約の

極度額に達するまで、

何度でもご利用いただけます。

1,000万円の極度額がある場合

1,000万円の

極度額があるAさんの融資例

※追加のお借り入れは原則年1回となります。

※書面(見積書等)にて資金使途を確認させていただく場合がございます。

*ご融資極度額は年に1回見直しをさせていただきます。

*ご融資極度額の見直しは当行所定の担保評価により行い、見直し後の評価額が前年度の評価額を下回る場合、ご融資極度額を担保評価額と同額まで縮減させていただくことがございます。

*ご融資極度額の縮減により、お借入残高が極度額を上回った場合には、超えた金額について1年以内に一括または分割でご返済いただきます。

お客様の声

「充実人生」をこれまで

ご契約された方は

累計で1万4,155人

[2022年7月19日現在]

その中から、

代表的な事例をお伝えします。

70代・男性

70代・男性

収入が年金だけ

となりましたが、

住宅ローンが

まだまだ残っており、

生活費を圧迫しておりました。

そんな中で

充実人生を知って

借り入れをしたところ、

毎月の支払いが利息だけとなり、

月々の支払いが軽減

されました。

70代・女性

70代・女性

孫の留学費用を

工面でき、

子ども(孫の親)に

喜んでもらえました。

70代・男性

70代・男性

自宅の改築資金や

車の買い換えなど、

借り入れが

複数あって支払いに

追われていました。

そこで充実人生を

活用して資金を

調達し、

それらの支払いを一括して

清算することができました。

60代・男性

60代・男性

主な相続財産は実家だけ、

長男として相続したものの兄弟に

代償金を支払う必要がありました。

当初は現金の捻出に難儀しましたが、

充実人生を使って揉めること無く

遺産の分配ができました。

60代・男性

60代・男性

相続税の支払いのために、

家の売却まで考えましたが、

充実人生でお金が工面できたので、

家を売らずに済みました。

納期限に間に合い助かりました。

60代・男性

60代・男性

親の介護費用が

想定外にかかり、

生活が逼迫する

のではないかと不安でした。

充実人生で手元にお金が

用意できたので、

安心しました。

よくあるご質問

投資目的の資金など、生活にかかる資金に該当しない目的の場合は、ご融資の対象外となります。お電話等にてお気軽にご相談ください。

当行のリバースモーゲージ 「充実人生」は、住宅ローンの借り換えにもご利用いただけます。お電話等にてお気軽にご相談ください。

賃貸併用型でも当行のリバースモーゲージはご利用いただける場合がございます。利用状況を詳しくお伺いした上で個別に判断させていただきますので、お電話等にてお気軽にご相談ください。

条件が合えばマンションでも当行のリバースモーゲージはご利用可能ですので、お客さまのご年齢や対象物件を詳しくお伺いさせていただき、お客さまの将来にわたる期間についての担保物件価値を考慮した審査にて判断させていただきます。お電話等にてお気軽にご相談ください。

東京スター銀行のリバースモーゲージは、主に、首都圏・関西圏・主要都市にて利用可能です。お客さまの対象物件を詳しくお伺いさせていただき、個別に判断させていただきますので、お電話等にてお気軽にご相談ください。

ご融資極度額は、お客さまの生涯にわたる期間についての担保物件価値を考慮し、当行担保評価基準にて決めさせていただきます。お電話等にてお気軽にご相談ください。

契約者ご本人さまの契約時年齢55歳以上84歳以下の方がご利用いただけます。配偶者の方がいらっしゃる場合は、配偶者さまの契約時年齢が50歳以上の方を対象とさせていただいております。お電話等にてお気軽にご相談ください。

なお、「利払いなし型」の場合は契約者ご本人さまの契約時年齢が70歳以上84歳以下(配偶者さまの契約時年齢70歳以上)の方がお申込みいただけます。東京スター銀行のリバースモーゲージ「充実人生」は少額(300万円〜)から借り入れ可能なところが特長です。お電話等にてお気軽にご相談ください。

ご契約者さまがお亡くなりになった後すぐに、銀行がご自宅(担保不動産)を処分することはありません。ご相続人の方に、次の方法からお手続きをお選びいただきます。

なお、ご返済期日は「ご契約者さまがお亡くなりになった日」になりますが、お亡くなりになった日から6ヵ月間は遅延損害金を約定利率と同一にいたします。6ヵ月を過ぎると、ローン残高全額に対して14.6%の遅延損害金が加算されますので、お早めにお手続きください。

(2021年6月以前にご契約いただいたお客さまのご返済期日は「ご契約者さまがお亡くなりになってから6ヵ月後」です。このご返済期日を過ぎると、ローン残高全額に対して14.6%の遅延損害金が加算されます。)

-

ご相続人の自己資金等によるご返済

ご相続人の方に、ご資金をご用意いただきご返済いただく方法です。 -

担保物件の任意売却によるご返済

ご相続人の方が、当該相続物件(担保不動産)を売却してその売却代金でご返済いただく方法です。その場合、売却代金から同ローン完済資金を差し引いた差額はご相続人に残ることになります。なお登記費用のほか、不動産業者への仲介手数料等が必要になります。

またご契約者さまの配偶者の方が本商品を利用されたい場合、当行で改めて審査を実施いたします。審査の結果、配偶者の方へのご融資が可能と当行が判断した場合に限り、お借り入れいただけます。また、相続登記、債務者変更登記等の登記費用の他、印紙税や極度貸付手数料が新たに必要となります。

配偶者の方とのご契約ができない場合もございますのであらかじめご了承ください。いいえ、引き続きご自宅にお住まいいただくことも可能です。

ご契約者様が、お亡くなりになった場合、契約は終了しますので、ローンの残高をご返済いただく必要はありますが、ご自宅を処分いただかなくても、その他の方法でご返済いただくことが可能です。また、ご契約者さまの配偶者の方が本商品を利用されたい場合、当行で改めて審査を実施いたします。審査の結果、配偶者の方へのご融資が可能と当行が判断した場合に限り、お借り入れいただけます。また、相続登記、債務者変更登記等の登記費用の他、印紙税や極度貸付手数料が新たに必要となります。

配偶者の方とのご契約ができない場合もございますのであらかじめご了承ください。基本的には、相続人の方が自己資金または担保不動産を任意売却にてご返済いただくことになります。任意売却が困難な場合は、当行へ代物弁済(譲渡)することで、負債を負うことを避ける(債務を消滅させる)ことも可能です。お電話等にてお気軽にご相談ください。

ご相続人となるお子さまが担保不動産を任意売却にてご返済いただくことが困難な場合は、当行へ代物弁済(譲渡)することで、お子さまが負債を負うことを避ける(債務を消滅させる)ことができます。お電話等にてお気軽にご相談ください。

代物弁済とは、債務の履行としての本来の給付(たとえば、金銭の給付)に代えて他のもの(たとえば、車、絵画、不動産など)を給付することにより債務を消滅させる旨の債権者・債務者間の契約をいいます(民法482条)。

「充実人生」の場合、取引終了時には被相続人(借入人)の方の債務はご相続人が負うことになりますが、返済の方法として代物弁済を選択することにより、担保不動産を当行へ引き渡すことでこの債務を消滅させることができます。基本的に、担保不動産を売却してもその代金でローン残高を完済できそうにないときに、代物弁済をご利用いただくことになります。

代物弁済を選択した場合、登記費用のほかに、測量費用等も必要となることがあります。税金については、相続税、譲渡所得税の他、債務免除益にかかる一時所得課税がかかる場合があるため、詳しくは税理士、税務署等にご確認いただくことになります。

なお、担保不動産を当行が直接受領する場合のほか、当行の債権の移転を受けた先(債権回収会社等)が受領する場合もございます。

- 代物弁済のメリット

- 担保不動産の売却価格がローン残高よりも低い場合でも、当行は差額の請求をご相続人に対して行いません。

- 代物弁済のデメリット

- 結果として担保不動産をローン残高より高く売ることができたとしても、ご相続人はその超過分をお受け取りになれません。

東京スター銀行のリバースモーゲージ「充実人生」の契約期間は「終身」となります。

元本(「利払いなし型」の場合は元本とお借り入れ残高に組み入れられたお利息の合計額)のご返済期日は「ご契約者さまがお亡くなりになった日」になりますが、お亡くなりになった日から6ヵ月間は遅延損害金を約定利率と同一にいたします。6ヵ月を過ぎると、残高全額に対して14.6%の遅延損害金が加算されますので、お早めにお手続きください。お電話等にてお気軽にご相談ください。

(2021年6月以前にご契約いただいたお客さまのご返済期日は「ご契約者さまがお亡くなりになってから6ヵ月後」です。このご返済期日を過ぎると、ローン残高全額に対して14.6%の遅延損害金が加算されます。)

自己資金や自宅売却資金でローンを繰上完済いただければ、ご解約することが可能です。お電話等にてお気軽にご相談ください。

一般的にリースバックとは賃貸借契約付き売却のことで、自宅など所有している不動産を第三者に売却し、その売却先と賃貸借契約を結び、売却後も毎月の賃料を支払うことでそのまま対象不動産に住み続けられるという仕組みです。売却した不動産を再度買い戻すことも可能ですが、必ず買い戻せることが保証されているわけではないことが多いようです。ただし、年齢制限がない等メリットもありますので、お客さまのニーズに合わせてご検討ください。

リバースモーゲージは自宅の所有権を持ちながら銀行から融資を受けることができる制度ですので、将来の選択肢が複数あり、お客さまの状況に応じて人生設計ができることが特長です。東京スター銀行では老後資金を含めた人生の見通しを立てるご相談を承っておりますので、お電話等にてお気軽にご相談ください。

東京スター銀行の「充実人生」は、多くのお客さまにご利用いただいております。

リバースモーゲージはご自宅を担保に銀行から資金を借り入れる仕組みですが、最終的には自宅売却代金の一部で返済できると想定される金額を上限にするなど、お客さまが安心してご利用できる仕組みとなっています。お電話等にてお気軽にご相談ください。

| ご利用いただける方 |

|

|---|---|

| ご資金のお使いみち |

ご本人または配偶者の生活にかかる資金であれば、何にでもお使いいただけます。

具体的には以下のお使いみちなどです。

なお、事業目的(法人および個人事業主の方の運転・設備資金等)の資金や、投資目的(有価証券投資資金、投資用不動産購入資金・借り換え等)の資金など、生活にかかる資金に該当しない資金使途の場合は、ご融資の対象外となりますのでご利用いただけません。 |

| ご融資極度額 |

ご融資極度額は、300万円以上1億円以内(10万円単位)です。 実際のお借入残高がご契約の極度額に達するまで、何度でもご利用いただけます。ご融資極度額の上限は、お客さまの生涯にわたる期間についての担保物件価値等を考慮し、当行審査基準にて総合的な判断に基づき決めさせていただきます。 |

| ご融資極度額の見直し |

|

| ご融資期間 | 終身(詳しくは「ご返済方法」欄をご確認ください)。 |

| ご利用方法 |

|

| ご返済方法 |

利息部分は毎月お支払いください。 ご融資残高(元本)部分は、ご返済期限(ご契約者さまがお亡くなりになった日)の一括返済になります。 ご返済方法は、ご相続人さまによる「現金でのご返済(担保不動産の任意売却代金を含みます。)」です。担保不動産の任意売却によることが困難な場合であって、銀行が適当と認めたときには「担保不動産での当行への代物弁済」をお選びいただけます。なお、担保不動産での代物弁済による場合、受領者は銀行のほか銀行が指定した者となる場合があります。また、銀行は、代物弁済に先立って借主の死亡後に借主のご預金(死亡後の相続預金を含む。) とご融資残高とを対当額にて相殺することができ、当該相殺後のご融資残高について、代物弁済を受けるものとします。 (注:契約終了時に代物弁済を選択された場合、ご融資残高が物件評価額を上回る結果となった場合には税務上、一時所得として課税される可能性があります。) |

| 担保 | 対象となる物件に、ご融資極度額の120%の金額にて当行を第一順位とする根抵当権を設定していただきます。 |

| 火災保険 | ご融資期間中は火災保険にご加入ください。 |

| お借り入れ金利 |

変動金利型。基準金利(当行所定の長期プライムレート)に調整幅を加算した金利が、適用金利となります。 お借り入れ金利 = 基準金利 + 調整幅(1.95%〜2.95%) 基準金利は、ご返済開始後6回目ごとの約定返済日に見直します。 基準金利:当行所定の長期プライムレート 当行所定の長期プライムレートとは、当行が毎月、市場金利の水準に応じて定め、当行ホームページに公表している金利です。詳しくは当行ホームページにてご確認いただくか、本商品のパンフレット記載の電話番号にお問い合わせください。 |

| 保証人 | 保証会社や第三者による保証は原則として必要ありません。ただし、共有物件を担保とされる場合、物件共有者の方(配偶者に限る)に連帯保証人になっていただく必要があります。 |

| 事務手数料 |

|

| 当行が契約している指定紛争解決機関 |

一般社団法人全国銀行協会 連絡先 全国銀行協会相談室 電話番号 0570-017109 または 03-5252-3772 |

| ご利用いただける方 |

|

|---|---|

| ご資金のお使いみち |

ご本人または配偶者の生活にかかる資金であれば、何にでもお使いいただけます。

なお、事業目的(法人および個人事業主の方の運転・設備資金等)の資金や、投資目的(有価証券投資資金、投資用不動産購入資金・借り換え等)の資金など、生活にかかる資金に該当しない資金使途の場合は、ご融資の対象外となりますのでご利用いただけません。お使いみちが住宅の建替え・改装等の場合、投資用や事業用、賃貸用物件(店舗・事務所・賃貸併用物件を含む)などはご融資の対象外となります。住宅用発電設備(太陽光発電システム等)をご融資に含める場合は、自家消費でのご利用に限ります。書面(見積書等)にて資金使途を確認させて頂く場合がございます。 |

| ご融資極度額 |

ご融資極度額は、300万円以上1億円以内(10万円単位)です。 ご融資極度額の上限は、お客さまの生涯にわたる期間についての担保物件価値等を考慮し、当行審査基準にて総合的な判断に基づき決めさせていただきます。 |

| ご利用限度額 |

|

| ご融資極度額の見直し |

|

| ご利用方法 |

ご契約日に、当初ご利用金額(最低ご利用金額100万円以上1万円単位)を返済用預金口座にご入金いたします。 なお、追加のお借り入れは原則年1回となります。 店頭、またはインターネットバンキングをご利用いただき、ご利用限度額の範囲内でお借り入れいただけます。 店頭でお借り入れいただく場合 ご契約いただいた支店にお使いみちがわかる資料をお持ちのうえご来店ください。当行所定の払戻請求書にご記入いただき、お客さまの返済用預金口座へご入金いたします。 インターネットバンキングを利用される場合 インターネットバンキングにてお手続きください。お客さまの返済用預金口座へご入金いたします。 |

| ご融資期間 | 終身(詳しくは「ご返済方法」欄をご確認ください)。 |

| お利息の計算方法 | お利息は、付利単位を100円とし、当行所定の方法により計算の上、毎月26日(銀行休業日の場合は翌営業日)にお借入残高に組み入れます。 |

| ご返済方法 |

|

| 担保 | 対象となる物件に、ご融資極度額の120%の金額にて当行を第一順位とする根抵当権を設定していただきます。 |

| 火災保険 | ご融資期間中は火災保険にご加入ください。 |

| お借り入れ金利 |

|

| 保証人 |

原則保証人は必要ありません。ただし、次の方は物上保証人として申し受けます。

|

| 事務手数料 |

|

| 当行が契約している指定紛争解決機関 |

一般社団法人全国銀行協会 連絡先 全国銀行協会相談室 電話番号 0570-017109 または 03-5252-3772 |

「人生の見通しを立てる」が、

東京スター銀行の合言葉。

老後の生活資金が不安な方、

老後生活をもっと楽しみたい方は、

ぜひ東京スター銀行にご相談ください。