カードローンの借り換えを解説!メリット・デメリットや選ぶ際の注意点とは?

- #カードローン

- #借り換え

掲載日:2023年1月31日

カードローンの返済負担を見直すテクニックの一つに、「借り換え」という方法があります。借り換えは、上手に活用すれば有利に返済を進めることができますが、その一方で方法やタイミングなどを間違えると、期待通りの効果が得られない場合もあります。ここでは借り換えのメリットやデメリットの他、借換先を選ぶ際のポイントについても解説するので、カードローンの借り換えを検討している方は、ぜひ参考にしてください。

この記事は11分で読めます!

1. カードローンの借り換えってどんなもの?

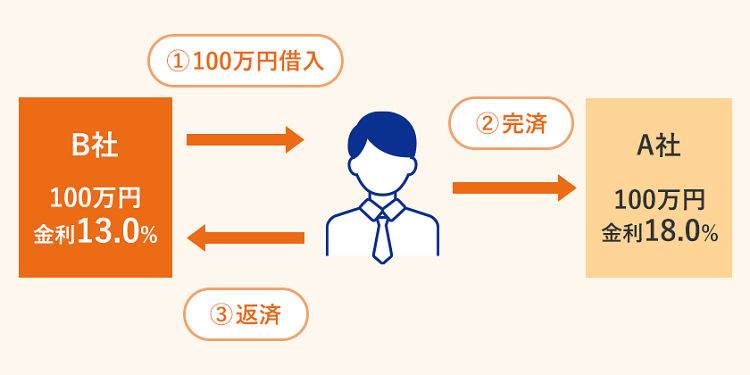

「借り換え」とは、現在利用しているカードローンから、それよりも金利の低い別のカードローンに乗り換えることです。例えば、いまA社のカードローンで100万円(金利18.0%)の借り入れがあるとします。このA社から借りている100万円を、より金利の低いB社から新たに借り入れする100万円(金利13.0%)で全額返済し、以降はB社に返済していくのが借り換えです。借り入れ額自体は100万円と変わりませんが、金利が18.0%から13.0%に下がることで、その分の利息負担が減り、返済総額を抑えることができます。

カードローンについてより詳しく知りたい方は以下の記事を参考にしてください。

2. おまとめローンとはどんなもの?

「おまとめローン」とは、複数のローン会社からの借り入れを、文字通り一つにまとめるローンのことです。複数社のローンを1社に一本化することで、月々の返済額や返済総額を軽減できる可能性がある他、返済期日や返済金額を管理しやすくなるメリットがあります。

3. 借り換えとおまとめは何が違う?

- 借り換え

- 借り入れ先のローン会社を変更するのが借り換えです。一般的には、1社から1社に乗り換えることを指します。

- おまとめ

-

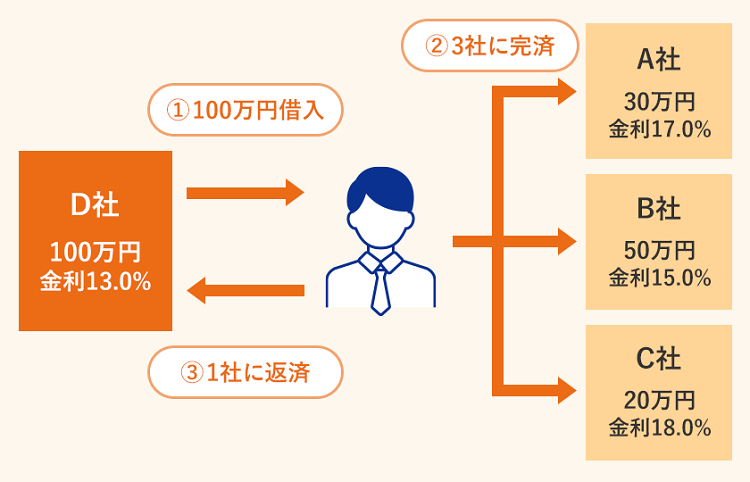

複数社からの借り入れを、一つの借り入れ先に一本化するのが「おまとめ」です。借り換えとの違いは、既存の借り入れ件数が1社か複数社かということです。2社以上の複数社から1社に乗り換えるのがおまとめで、これも借り換えの一種といえます。

おまとめは、A社(30万円・金利17.0%)、B社(50万円・金利15.0%)、C社(20万円・金利18.0%)の計100万円の借り入れを、新たに契約するD社(100万円・金利13.0%)からの借り入れで全額返済し、以降はD社のみに返済していくイメージです。

借り入れの一本化の詳細については、以下の記事を参考にしてください。

4. 審査でチェックされる可能性のあるポイント

審査でチェックされる可能性のあるポイントは以下となります。

- 年収

- 職業

- 勤務先

- 雇用形態

- 勤続年数

- 住居形態

- 家族構成

- 信用情報

カードローンの審査についてより詳しく知りたい方は以下の記事を参考にしてください。

5. カードローンの借り換えで得られる5つのメリット

メリット① 金利を下げて利息を軽減できる

適用金利はカードローン会社によって異なり、現在利用中のカードローンよりも金利の低い好条件のカードローンに借り換えることができれば、金利差分の利息を減らすことが可能です。例えば、同じ100万円の借り入れでも、1年間にかかる利息が金利18.0%(実質年率)の場合は180,000円、金利13.0%(実質年率)の場合は130,000円と、50,000円もの差額が生まれます(一括返済の場合)。金利の低いローンに借り換えて利息が減れば、その分、返済総額を少なくすることができるのです。

| 金利18.0%(実質年率) | 100万円(元金)×18.0%(金利)=180,000円(利息) |

|---|---|

| 金利13.0%(実質年率) | 100万円(元金)×13.0%(金利)=130,000円(利息) |

- ※100万円を1年間借りて一括返済する場合です

メリット② 毎月の返済負担を抑えられる

カードローン会社によって、月々の最低返済額も異なります。毎月の最低返済額が今よりも低めに設定されているカードローンに借り換えることで、毎月の返済額を抑えられるわけです。例えば、50万円の借り入れに対する最低返済額が10,000円のA社から、7,000円のB社に借り換えれば、それだけで毎月の返済額を3,000円ほど引き下げることができます。ただし、月々の返済額が減ると返済期間が伸びてしまい、結果として総返済額が増加する場合もあるので注意が必要です。

メリット③ 利用限度額を増やせる場合がある

借り換えには、利用限度額を増やせるメリットもあります。カードローンの利用限度額の設定もカードローン会社によって異なるため、現在よりも利用限度額が大きいカードローンに借り換えることで、利用限度額を増やせる場合があります。利用できる枠を増やしておけば、いざというときに追加融資を受けることが可能です。

メリット④ 利便性が向上する可能性がある

借り換えにより、既存のカードローンにはなかった便利なサービスを利用できる場合があります。カードローン会社によっては、「返済日を指定できる」「口座振替で返済可能」「提携ATMの手数料が無料」といったサービスを提供しているところもあります。利便性が高まれば、より完済を目指しやすくなるでしょう。

メリット⑤ 返済プランを見直せる

借り換えでは、新たなカードローン会社と契約を結ぶことになり、今一度、自分自身の返済プランを見直せるのもメリットです。利用するローン会社が変われば、金利や返済額、返済日、返済方法なども変わる可能性が高いので、それに応じた返済プランを立てるようにしましょう。

- ※こちらに記載したメリットは、あくまで一例であり、すべて方がこれらのメリットを受けられるわけではございません。

6. カードローンの借り換えで生じる3つのデメリット

デメリット① 金利や返済総額が減らないケースもある

新たな借り入れ先での金利は審査で決まるため、借り換えにより必ずしも今より低い金利が適用されるとは限りません。また、仮に低金利で借り入れできたとしても、月々の返済額を少なくすると、返済期間が伸びて利息負担が膨らみます。結果的に、返済総額が増えてしまうケースも考えられるので注意が必要です。

デメリット② 借換先で審査に通る必要がある

借り換えでは、既存のローンとは別に新規でカードローンを申し込むことになります。そこでの審査に落ちてしまうと、借り換えができなくなるのはデメリットといえるでしょう。カードローンの借り換え時の審査は、既存ローンの借り入れ額や返済状況などを考慮して行われます。

デメリット③ 利用方法や返済方法が変わる場合がある

カードローン会社によって、利用方法や借り入れ方法、返済方法、返済日などが異なります。借り換えすることで利用方法や返済方法が変わると、それに慣れるまでは不便に感じるかもしれません。借り換え直後は、新たな返済方法や返済日に対応できず、返済がスムーズに進められないリスクも考えられます。

7. 借り換えを検討した方がよい人の特徴

特徴① 金利の高いカードローンを利用している

現在利用しているカードローンが1社で、その金利が他社のカードローンに比べ高い場合は借り換えを検討すべきといえます。前述の通り、金利はカードローン会社によって異なり、より金利の低い方へ借り換えた方が長い目で見てお得です。なお、金利の高いカードローンを複数社利用している場合は、おまとめローンを検討しましょう。

特徴② 利用中のカードローンの利便性に不満を持っている

カードローン会社ごとにサービスの内容は異なり、利便性に優れているところもあれば、そうでないところもあります。既存のローンに対し、「手数料が高い」「提携先のATMが少ない」「借り入れ方法や返済方法が限られている」といった不満があるのであれば、それを解消するサービスを提供している他のカードローン会社に借り換えると良いでしょう。

特徴③ 利用中のカードローンの利用限度額が少ないと感じている

現在、利用しているカードローンの利用限度額に物足りなさを感じている人にとっても、借り換えは有効です。他のカードローン会社に借り換えることにより、利用限度額を増やせる場合があります。カードローンの利用限度額はカードローン会社によって異なり、少ないところでは最大300万円ほど、多いところだと最大1,000万円ほどです。ちなみに、カードローンは利用限度額が多いほど金利が低くなる傾向があります。

8. 借り換えを検討しない方がよい人の特徴

特徴① 金利の低いカードローンを利用している

既に金利の低いカードローンを利用している場合は、今以上に低い金利に借り換えるのが難しく、借り換えのメリットを享受できる可能性は低いと考えられます。わずかな金利低下しか見込めず、利息を大きく減らすことができない場合は、無理に借換先を探す必要はないでしょう。

特徴② 借り入れ金額が少なく完済が近い

借り換えによって金利が低くなったとしても、そもそもの借り入れ金額が少ないと、金銭的に得する恩恵も少なくなります。前述の通り、100万円を借りた場合に1年間でかかる利息は、金利18.0%と13.0%で50,000円の差になるのですが、これが10万円の借り入れだと5,000円の差しか出ません。また、既存のローンの完済が近い場合も、同様に借り換えのメリットは小さくなります。現状の返済を負担に感じていなければ、あらためて借り換えを検討しなくても良いでしょう。

特徴③ 過去に返済遅延や延滞、法的な債務整理をしている

過去5〜10年以内に返済の遅延・延滞、任意整理や自己破産といった法的な債務整理をしている人は、審査に通らない可能性が高く、借り換えには向いていないといえます。無理にカードローンを申し込んでも時間や手間が無駄になってしまうので、見送った方が良いでしょう。どうしても借り換えたいという場合は、事前に信用情報機関で信用情報を確認するなどの対策が必要でしょう。

ローンを組むことに不安を感じている方は、以下の記事を参考にしてください。

9. カードローンの借換先を選ぶ際のポイント

カードローンの借り換えを成功させるには、いかに条件の良い借換先を選べるかが重要です。借換先を選ぶ際は、次の2つのポイントについて既存のローンと比較して決めるのが良いでしょう。

① 金利

カードローン会社は、法律で定められた上限の範囲内で金利を独自に設定しています。利用中のカードローンよりも金利が高いところに借り換えても意味はないので、必ず金利が低くなるカードローンを選ぶようにしましょう。

② 月々の最低返済金額

カードローンは、「約定返済額」と呼ばれる利息を含めた最低限の返済額を、毎月返済期日までに返済するのが基本です。約定返済額は、一般的に借り入れ残高に応じて決まるのですが、その設定方法はカードローン会社によって異なります。同じ借り入れ残高でもカードローン会社が違えば、最低返済額も異なるということです。毎月の返済負担を抑えたい場合は、今よりも約定返済額が低いカードローンを選ぶ必要があります。

| 借り入れ残高 | 約定返済額 (最低返済額) |

|---|---|

| 10万円以下 | 2,000円 |

| 10万円超 50万円以下 | 7,000円 |

| 50万円超 100万円以下 | 15,000円 |

| 100万円超 150万円以下 | 20,000円 |

| 150万円超 200万円以下 | 30,000円 |

| 200万円超 250万円以下 | 35,000円 |

| 250万円超 300万円以下 | 40,000円 |

10. カードローンを借り換える際に注意すべき点

① 借り換える目的を明確にしておく

カードローンの借り換えを行う際は、事前にその目的を明確にしておかなければなりません。目的が曖昧なまま安易に借り換えると、今よりも返済負担が大きくなる、使い勝手が悪くなるなど、失敗する可能性が高まるからです。目的がはっきりしていれば、毎月の返済額を減らしたいからA社、返済総額を減らしたいからB社、利便性を高めたいからC社…という具合に、目的に合った借換先を選ぶことができ、それが成功につながります。

② 完済まで計画的な返済を続けることが重要

借り換え=ゴールではありません。仮に希望通りの借り換えができたとしても、その後カードローンを予定通り完済できなければ、本当の意味での成功とはいえないでしょう。あくまでも最終的な目的は完済であり、借り換えた後もそこを目指して計画的に返済を続けていく必要があります。

複数の借り入れをスッキリさせるためのコツが気になる方は以下の記事を参考にしてください。

11. まとめ

この記事を通して、カードローンの借り換えによるメリットやデメリットを理解できたでしょう。自分に借り換えが向いているのか、それとも向いていないのか、はっきりと見えてきたのではないでしょうか。実際に借り換えにチャレンジするのであれば、目的をきちんと明確にして、それに適したカードローンに借り換えるようにしましょう。そうすることで、借り換えのメリットを最大限に引き出すことができるはずです。

12. カードローンのご相談は東京スター銀行まで

東京スター銀行が提供する「スターカードローンα」は、全ての手続きがインターネットで完結できます。10万円〜1,000万円(10万円単位)まで、お客さまのニーズに合わせてご活用いただけます。

- ※当行審査により決定いたします。

また、「おまとめローン(スターワン乗り換えローン)」では複数のローンを一本化して確実な完済を目指すことができます。最大利用限度額は1,000万円と多く、正社員の方はもちろん、契約社員や派遣社員の方でも利用できるのが特徴です。

- ※お申し込み時の借り換え対象ローン残高の範囲内に限ります。

- 過払い金について

- お借り換えの対象となる消費者ローンの金利が、利息制限法の上限を上回っていた場合は、お借り入れ先から過払い金が返還されるケースがあります。詳しくは、お近くの消費生活センター、弁護士会、司法書士会などにご相談ください。

- 借り過ぎについて

- お借り入れにあたっては、お客さまの収入と毎月のご返済を考えた計画的なご利用をお勧めします。借金を返すために借金を重ねて、多額の債務をかかえ返済が困難になる多重債務者が増加しています。多重債務でお困りの場合はできるだけ早く、お近くの消費生活センター、弁護士会、司法書士会などにご相談されることをお勧めします。

以上

蛯沢 路彦

早稲田大学教育学部卒業。出版社勤務などを経て独立後、月刊誌「FX攻略.com」の編集長、その版元の株式会社Wa plus代表取締役を務める。退任後、マネー誌やウェブメディアにおいて、金融・経済の分野を中心に執筆活動を続ける。2020年11月、株式会社イノベクションを創業。

早稲田大学教育学部卒業。出版社勤務などを経て独立後、月刊誌「FX攻略.com」の編集長、その版元の株式会社Wa plus代表取締役を務める。退任後、マネー誌やウェブメディアにおいて、金融・経済の分野を中心に執筆活動を続ける。2020年11月、株式会社イノベクションを創業。