消費者金融とは?メリット・デメリット、安心して利用する方法を解説

- #お金を借りたい

掲載日:2026年2月6日

急な出費などで借入先を検討する際、「消費者金融」は選択肢のひとつですが、特に初めて利用する場合は不安を感じる方も少なくないでしょう。

一般的に、消費者金融は融資スピードが速い傾向がある一方、金利は銀行のカードローンと比較して高い傾向があります。そうした特徴をよく理解したうえで、利用を検討することが大切です。

この記事では、消費者金融の基本的な仕組みやメリット・デメリットに加え、安心して利用するための方法まで、詳しく解説します。

この記事は9分で読めます!

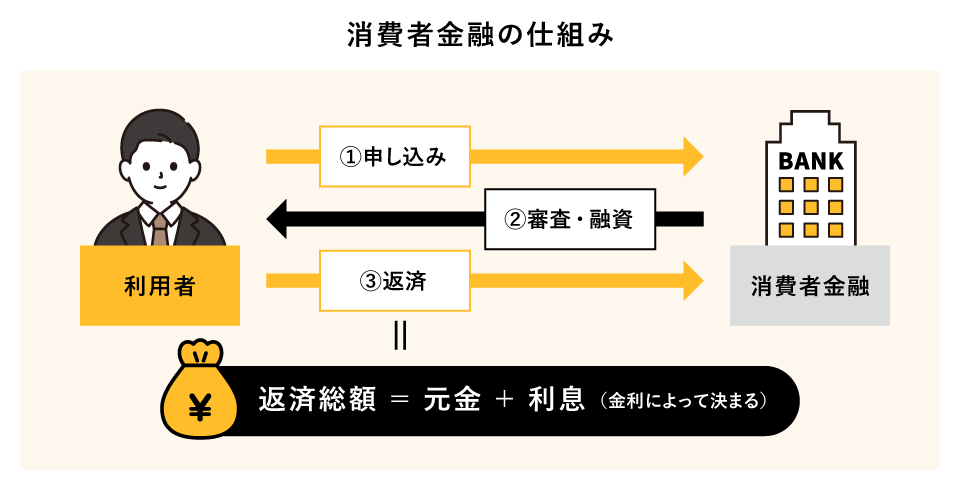

1. 消費者金融とは主に個人向けの融資を行う貸金業者

消費者金融とは、主に個人を対象に融資を行う貸金業者のことです。取り扱う商品には、無担保・無保証人で利用できるカードローンや、おまとめローン・借り換えローンなどがあります。

中でもカードローンは、審査に通過すれば利用可能枠の範囲内で繰り返し借り入れができるため、急な出費にも柔軟に対応できる便利な借入方法といえます。

2. 「サラ金」や「闇金」との違いは?

現在の消費者金融は、かつて「サラ金」と呼ばれていた時代のイメージや、いわゆる「闇金」などの違法な業者とは異なります。

もともと「サラ金」は「サラリーマン金融」の略称で、個人向けに融資を行う貸金業者を指していましたが、高金利や厳しい取り立てが社会問題化した時期がありました。一方、「闇金」はそもそも財務局や都道府県への貸金業登録を行わず、法外な高金利や違法な取り立てを行う反社会的な業者を指します。

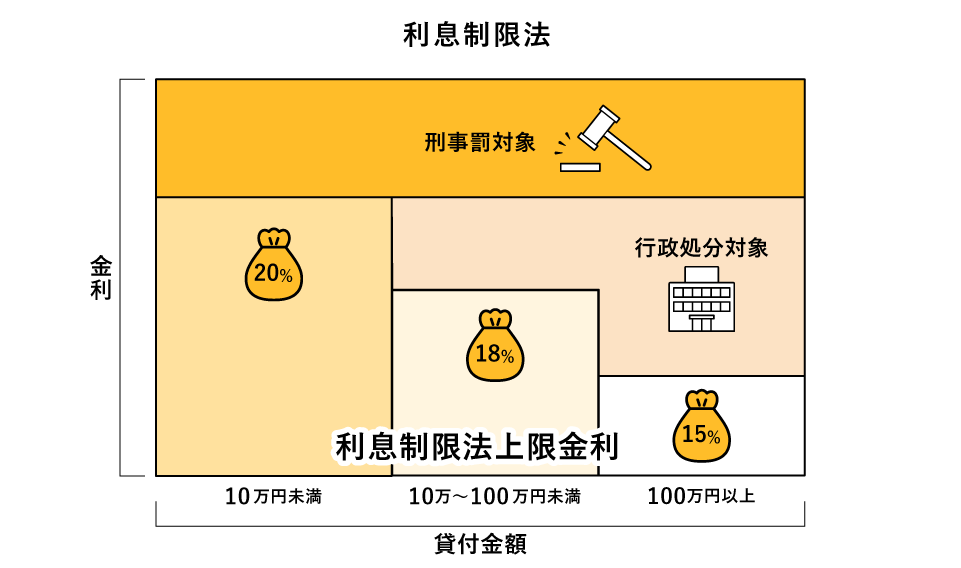

これに対して、2006年の貸金業法改正では上限金利の引き下げ(年率20%まで)や総量規制が導入され、取り立ての方法にも厳しいルールが設けられるなど、利用者保護が大幅に強化されました。

その結果、現在の消費者金融は法令にもとづき健全に運営されており、過去のサラ金時代のイメージや違法な「闇金」とは区別される存在となっています。

3. クレジットカード会社・信販会社・銀行との違いは?

クレジットカード会社・信販会社・銀行は、消費者金融と同じ融資サービスを扱っていても、適用される法律や業務内容が異なります。

消費者金融とクレジットカード会社は「貸金業法」にもとづく貸金業者、銀行は「銀行法」にもとづいて幅広い金融サービスを行う点が大きな違いです。

以下では、法律の違いや取り扱うサービス・業務内容を表で整理します。

各金融機関の主な違い

| 適用される法律 | サービス・業務内容 | |

|---|---|---|

| 消費者金融 | ・貸金業法 | ・カードローン ・おまとめローン・借り換えローン ・個人事業主・法人向け事業サポート |

| クレジット会社・信販会社 | ・貸金業法 ・割賦販売法 |

・個別信用購入あっせん(ショッピングクレジット) ・包括信用購入あっせん(クレジットカード) ・カードローン |

| 銀行 | ・銀行法 | ・各種ローン(住宅ローン・カードローン・マイカーローンなど) ・預金業務 ・為替業務 |

4. 貸金業法と総量規制

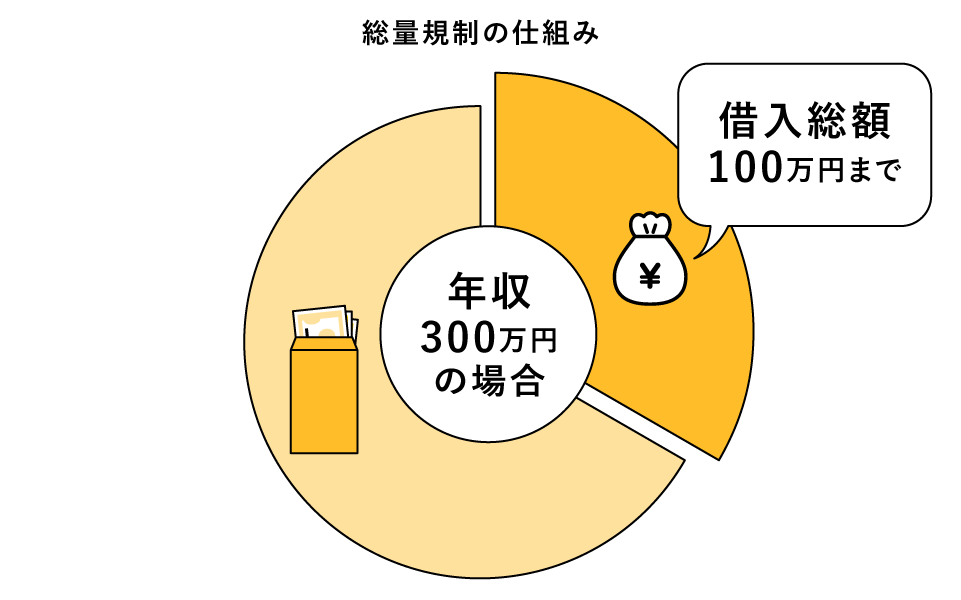

消費者金融などの貸金業者は、貸金業法によって規制されており、その中でも特に重要な制度として「総量規制」があります。総量規制とは、「貸金業者は、借入残高の合計額が、個人の年収の3分の1を超える貸し付けをしてはならない」というルールです。

たとえば年収が300万円の方の場合、貸金業者から借り入れできる合計額は原則として100万円までとなります。複数の貸金業者から借り入れがある場合は、それらの合計額が年収の3分の1以内であることが必要です。

ただし、この総量規制の対象となるのは、貸金業者による貸し付けに限られます。つまり、銀行や信用金庫など、貸金業法が適用されない金融機関が提供するローンは、総量規制の対象外となります。

とはいえ、銀行でも、過剰な借り入れを防ぐための独自の基準を設けているため、総量規制の対象外であっても、無制限に借り入れができるわけではありません。

5. 消費者金融のメリット

消費者金融には、急な資金ニーズにも対応できるスピード感や、手続きのしやすさなど、利用者にとっての利点が多数あります。ここからは、消費者金融の利用にあたってのメリットを解説します。

5.1 最短即日で融資ができる

消費者金融の大きなメリットは、金融機関によって最短即日で融資を受けられる点です。申し込みから融資までが最短数時間程度で完了するケースもあり、急な資金ニーズにも対応できます。

また、インターネットから申し込めば来店不要で審査を進めることができ、スピーディーな融資が可能となります。

5.2 幅広い資金用途に対応している

消費者金融の借り入れは、幅広い使いみちに対応しています。

住宅ローンや教育ローンのように利用目的が限定される商品とは異なり、生活費や医療費、冠婚葬祭の費用など、日常のさまざまな支出に利用できます。

ただし、事業資金としての利用は原則として認められていない場合が多いため、事前に確認しておくことが大切です。

5.3 利用可能枠の範囲内で何度でも借り入れができる

消費者金融のカードローンは、一度契約すれば利用可能枠の範囲内で何度でも借り入れができます。借り入れをするたびに新たに審査を受け直す必要がなく、急な出費が発生したときでも、すぐに追加で借り入れることができるのが大きな利点です。

5.4 担保・保証人が必要ない

消費者金融のカードローンは、無担保・無保証人で利用できる点が大きなメリットです。

本人の信用情報と返済能力をもとに審査が行われるため、土地や建物などの担保を準備する必要がありません。また、保証人を探す必要もないため、手続きをスムーズに進められます。

5.5 借り入れと返済の際の利便性が高い

消費者金融では、インターネットを通じて、休日や夜間などいつでも借り入れや返済が可能です。また、コンビニATMで対応しているところも多く、全国どこでも手軽に利用できます。

時間や場所に縛られずに借り入れや返済ができる点は、忙しい方にとっても便利です。

5.6 無利息期間サービスを利用できる場合がある

一部の消費者金融では、初めて利用する方を対象に「無利息期間サービス」を提供しています。これは、たとえば契約日から30日間など、一定の期間は利息が発生しない仕組みです。短期間で返済できる場合は、利息負担を効果的に抑えられます。

6. 消費者金融のデメリット

消費者金融は利便性が高い一方で、金利や借入可能額の制限など、事前に理解しておくべき点があります。ここからは、消費者金融を利用する際のデメリットについて解説します。

6.1 銀行のカードローンと比べて金利が高い傾向にある

消費者金融を利用するデメリットは、比較的に金利が高い傾向にあることです。

銀行のカードローンと比較すると、消費者金融のカードローンの金利は高く設定されている場合が少なくありません。

長期間返済が続くと利息負担が大きくなるため、借入前にしっかりと返済計画を立てることが重要です。

金利をできるだけ抑えたい場合は、銀行のカードローンを検討することも選択肢のひとつとなります。

6.2 年収の3分の1しか借り入れできない

前述のとおり、消費者金融では、総量規制によって年収の3分の1を超える金額の借り入れはできません。

すでに他社からの借り入れがある場合は、それを含めた合計金額を年収の3分の1に抑える必要があるため、消費者金融での新たな借り入れが難しくなる可能性があります。

6.3 審査によっては希望額が借りられないこともある

消費者金融の審査では、必ずしも希望する金額が借りられるとは限りません。

たとえ総量規制の範囲内であっても、雇用形態や他社での借入状況などが審査で総合的に確認された結果、希望額よりも低い限度額が設定される場合があります。

6.4 収入がない場合は審査に通過するのが難しい

多くの消費者金融では、「一定の収入があること」が申込条件となっています。

アルバイトやパートであっても継続的な収入があれば申し込むことは可能ですが、収入がまったくない場合は、審査に通過するのは難しくなります。

6.5 返済を延滞すると信用情報に影響を与える

消費者金融の利用履歴は、個人信用情報機関に記録されます。

返済を延滞した場合、その情報が信用情報に登録され、将来的にクレジットカードや他のローンの審査で不利になる可能性があります。こうした影響を避けるためにも、返済は期日どおりに行うことが重要です。

7. 消費者金融を利用するときの手順と必要書類

消費者金融を初めて利用する場合、申し込みから借り入れまでの流れを理解しておくことでスムーズに手続きが進められます。ここでは、消費者金融を利用するときの手順と必要書類について解説します。

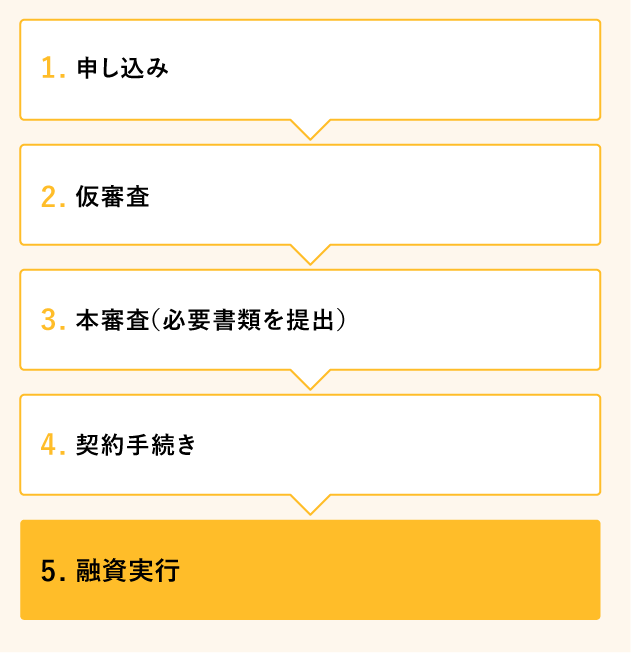

7.1 消費者金融を利用するときの手順

各社によって詳細は異なりますが、消費者金融を利用する際の一般的な流れは、以下の図にあるとおりです。

まず、インターネットや店頭、自動契約機などから申し込みを行います。次に、本人確認書類などの必要書類を提出し、審査が実施されます。審査に通過すると契約手続きに進み、手続きが完了すれば指定口座への振り込みやATMでの引き出しを通じて借り入れを開始することが可能です。

7.2 消費者金融を利用するときの必要書類

消費者金融の利用にあたっては、審査のために以下のような書類が必要になるケースが一般的です。収入証明書類については、借り入れが「1社で50万円を超える」または「複数社で合計100万円を超える」場合には特に提出を求められる可能性が高いです。

審査における必要書類

- 本人確認書類

(運転免許証、マイナンバーカードなど) - 収入証明書類

(源泉徴収票、給与明細書、確定申告書、課税証明書など)

8. 安心して消費者金融を利用するための方法

消費者金融は、スピーディーに借り入れができる便利なサービスですが、安心して利用するにはいくつかの注意点があります。返済トラブルや借りすぎを防ぐためにも、以下のポイントを意識して計画的に活用することが大切です。

8.1 明確な返済計画を立てておく

安心して消費者金融を利用するためには、あらかじめ返済計画を立てることが重要です。

返済の目処が立たないまま借り入れをしてしまうと、月々の支払いが生活費を圧迫し、結果として延滞や多重債務に繋がるリスクがあります。

また、返済が遅れると遅延損害金が発生する可能性があり、元本に加えて利息負担が増えてしまうため注意が必要です。

借入前には、月々の返済額や返済期間を十分にシミュレーションし、無理のない範囲で計画を立てておくことが大切です。

8.2 借りすぎないように気をつける

消費者金融を利用する際は、借りすぎに注意することが大切です。

カードローンは利便性が高く、限度額の範囲内で何度でも借り入れが可能なため、気軽に利用を繰り返してしまうケースもあります。その結果、返済負担が膨らみ、返済が困難になるリスクが生じます。

「本当に必要な分だけを借りる」という意識を持つことが、安心して利用を続けるためのポイントです。

8.3 積極的に繰上返済を行う

消費者金融での借入後は、積極的に繰上返済を行うことで利息の負担を軽減できます。

消費者金融の利息は、借入残高と借入日数に応じて日割りで計算されるため、早く返済するほど利息を抑えることが可能です。

たとえば、毎月の返済とは別に、ボーナスや臨時収入があったタイミングで一部を前倒して返済するだけでも、返済負担の軽減につながります。また、結果的に完済までの期間も短縮され、安心して返済を進められるでしょう。

9. 消費者金融を利用するときは、無理のない返済計画を立てよう

消費者金融のカードローンは、急な出費にも対応できる利便性の高いサービスです。一方、金利が比較的高い傾向があることから、利用には計画性が求められます。返済期間が長期化すると利息負担が大きくなるため、「必要な額だけを借りる」「早めに繰上返済を行う」など、日頃から計画的な使い方が大切です。

また、返済額が増えて負担が大きくなってきた場合は、返済方法を見直すタイミングかもしれません。

そのようなときは、おまとめローンを利用して返済計画を立て直すという方法もあります。

おまとめローンとは、複数の借り入れを1本にまとめることで返済をシンプルにし、金利の引き下げや返済負担の軽減を目指すローン商品です。

- ※1おまとめ後の返済状況によっては、おまとめしない場合と比較して利息の総支払額が減らない可能性があります。特に、ご利用中のローンの平均お借入金利がおまとめ後の適用金利(年率9.8%~14.6%)以下の方は慎重にご検討のうえお申し込みください。

- ※本記事に記載された情報は、最終更新日時点のものです。

お問い合わせ先などの情報や掲載内容は予告なしに変更されることがありますので、あらかじめご了承ください。 - ※当行は、細心の注意を払って情報を掲載しておりますが、記事内容の正確性、信頼性、最新情報等であることに関して保証するものではございません。