不動産担保ローンとは?仕組みとメリット・デメリットを解説

- #不動産担保ローン

- #お金を借りたい

最終更新日:2026年1月19日

「まとまった資金を借りたいけれど、金利の高さや借入限度額の低さがネックに感じる」

そんなときに選択肢となるのが、不動産を担保にして融資を受ける「不動産担保ローン」です。返済期間や資金用途の自由度が高く、教育費やリフォーム費用、借り入れの返済などにも活用できるため、さまざまな目的で利用されています。 その一方で、不動産を担保にする以上は、メリット・デメリットへの理解が欠かせません。

本記事では、不動産担保ローンの仕組みや審査の流れ、メリット・注意点、活用事例まで詳しく解説します。

この記事は11分で読めます!

1. 不動産担保ローンとはどんな商品?

不動産担保ローンとは、土地や建物などの不動産を担保にして、金融機関から融資を受けるローン商品のことです。

不動産担保ローンは、カードローンや教育ローンのように、担保を設定しない「無担保ローン」とは異なり、融資を受ける際には、借り入れをする方が所有する不動産に「抵当権」などの担保を設定します。万が一、利用者がローンを返済できなくなった場合、金融機関はその担保となる不動産を売却し、貸し付けた資金を回収します。

<不動産担保ローンの担保にできる不動産の例>

- 自宅(一戸建て、マンション)

- セカンドハウス

- 別荘

- アパート、マンションなどの収益物件

- 土地

- 工場、倉庫などの事業用不動産

- 配偶者や親族の不動産(金融機関による)

2. 不動産担保ローンのメリット

不動産担保ローンにはいくつかのメリットがあります。ここでは、主な3つのメリットについて見ていきましょう。

2-1. 有担保ローンならではの低い金利で利用できる

不動産担保ローンは、担保となる不動産を設定することから、無担保ローンに比べて金利が低く設定される傾向があります。

これは、万が一返済が滞った場合に、金融機関が担保となる不動産を売却することで資金を回収できるため、無担保ローンよりも貸し倒れリスクが低く抑えられるためです。このリスクの低さにより、低金利の実現につながるのです。

金利が低いほど、支払う利息の総額が少なくなるため、返済総額を抑えたい方や、毎月の返済負担を軽減したい方におすすめといえるでしょう。

2-2. 融資金額の上限が比較的高い

不動産担保ローンでは、数百万円から1億円を超えるような資産価値を持つ不動産を担保にすることから、無担保ローンよりも融資の上限額が高くなる傾向があります。無担保ローンの借入金額の上限は1,000万円以下であることが多いですが、不動産担保ローンでは担保とする不動産の価値が高いほど借り入れの上限額を高く設定できるケースが多くなっています。

2-3. さまざまな用途で活用できる

不動産担保ローンは、幅広い資金使途に対応できる点が大きな特徴です。たとえば、以下のような資金に活用できます。

<不動産担保ローンの用途例>

- 大規模リフォームやバリアフリー化などの費用

- 大学進学や留学などに必要な教育資金

- セカンドハウスの購入資金

- カードローンやマイカーローン、教育ローンなど複数の借り入れを一本化するおまとめローンとしての利用

また、既存の不動産担保ローンの借り換えに利用できるケースもあります。一方で、新規の不動産投資目的では利用できない金融機関が多いため、借入条件の確認が必要です。

3. 不動産担保ローンのデメリット

不動産担保ローンには多くのメリットと同時に、いくつかのデメリットも存在します。利用する前にしっかりと確認しておきましょう。

3-1. 融資実行までに日数がかかる

不動産を担保にする不動産担保ローンでは、金融機関によって不動産の価値が評価されます。そのため、無担保ローンよりも融資実行までの時間が長くなる傾向があるのです。一般的には融資が実行されるまでに1~2ヵ月程度の期間が必要になります。カードローンやキャッシングのように、即日から数日といった短い期間で融資を受けられるわけではないので、余裕を持って申し込むことが大切です。

3-2. カードローンなどにはない諸費用が発生する

不動産担保ローンでは、借入時に「事務手数料(事務取扱手数料)」「印紙税」「抵当権設定の登記費用」といった諸費用がかかります。諸費用の金額は金融機関や借入金額によって異なりますが、数十万円かかるケースもあります。これは不動産担保ローンならではのデメリットです。

3-3. 不動産を失うリスクがある

不動産を担保にするということは、不動産を失う可能性があるということです。担保というのは「ローンを返済できなかった際、お金の代わりに返済にあてるもの」ですので、ローンを返済できない場合は担保として提供した不動産を手放さなければなりません。

借入時の契約どおりに返済していれば何の問題もありませんが、返済が滞り返済不能と判断されてしまうと不動産を差し押さえられ、最終的に売却される可能性があるので注意が必要です。

3-4. 融資を受けられるとは限らない

不動産担保ローンは、不動産を担保にする「有担保ローン」ですが、必ず審査が通るとは限りません。

無担保ローンと同様に、申込者の返済能力が重視されます。加えて、担保となる不動産の担保評価が低いと判断された場合も、審査落ちとなる可能性があります。不動産を所有しているからといって、必ず融資を受けられるわけではないことを理解しておきましょう。

4. 不動産担保ローンの利用の流れ

ここでは、不動産担保ローンの申し込みから融資実行までの流れと、申し込みに必要な書類について解説します。不動産担保ローンは、無担保ローンに比べて手続きが複雑で、融資実行までに時間がかかる傾向があります。

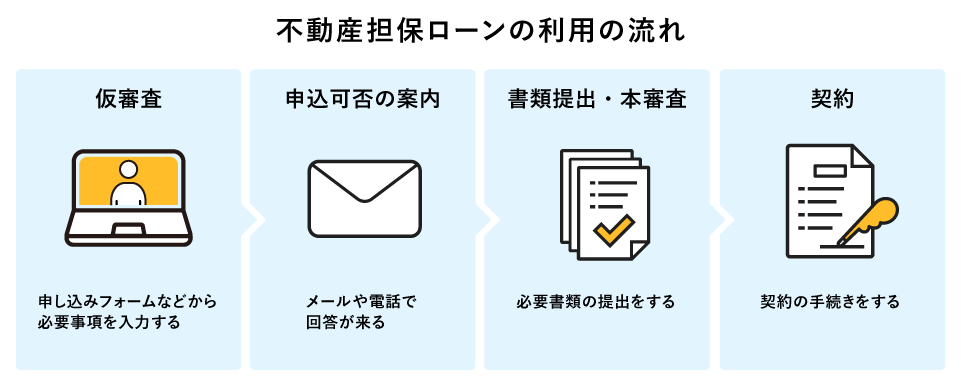

4-1. 不動産担保ローンの申し込みから融資までの流れ

たとえば、東京スター銀行の不動産担保ローンは、以下の手順で申し込めます。

インターネットや電話で仮審査の申し込みを行うと、土日祝日を除く最短即日で担当者から電話やメールで申込可否の連絡があるため、申込可能な場合は必要書類を提出し、本審査に進みます。

本審査の期間は土日祝日を除く最短4日となり、本審査を通過すれば契約手続きとなります。本審査~契約までは最短で概ね1~2週間程度、契約から融資実行までは最短1週間程度かかるため、余裕を持って申し込むとよいでしょう。

また、契約については、要件を満たせばインターネットでも可能です。

4-2. 不動産担保ローンの利用に必要な書類

東京スター銀行のケースでは、不動産担保ローンに申し込むときの必要書類は、以下のとおりです。

- ローン借入申込書兼同意書

- 個人情報の取扱いについての同意書

- 現在借入中のローンに関する資料の写し

- 収入に関する書類の写し※(源泉徴収票、確定申告書、法人の場合は直近2期分の決算書類一式など)

- ご本人さまが確認できる書類の写し(運転免許証の表と裏、または個人番号カード表面のみ)

- 各種健康保険の資格確認書住民票(世帯全員)

- 納税などに関する書類※

※原本が必要になる場合もあります。

記事掲載時の情報となります。実際にお申し込みを検討する際には、商品ページをご確認ください。

5. 不動産担保ローンの審査基準は2つ

不動産担保ローンの審査基準は、主に信用力と不動産の価値の2つです。ここでは、それぞれの審査基準について詳しく解説します。

5-1. 信用力

不動産担保ローンを申し込む際、金融機関は「きちんと返済できるか」を重視して審査します。この返済能力を判断する材料となるのが「信用力」です。信用力は、不動産担保ローンに限らず、あらゆるローンで重要な審査ポイントです。

信用力の判断には、ほかの金融機関からの借入状況や、これまでの返済履歴が使われます。そのため、過去に返済の遅れがあったり、すでに多くの借り入れがあったりすると、「返済できる見込みが低い」と判断され、審査に通りにくくなる可能性があるのです。

5-2. 不動産の価値

不動産担保ローンでは、返済が難しくなった場合に備えて、担保となる不動産がどれだけの価値を持つかが重要な審査材料になります。

一般的に、不動産の評価額が高いほど審査に通りやすく、希望に近い金額を借りられる可能性が高まります。

融資可能額は、担保となる不動産の評価額に「担保掛目(たんぽかけめ)」という一定の割合を掛けて算出するのが基本です。

ただし、この担保掛目は金融機関や資金の用途によって異なるため、事前に確認しておくことが大切です。

6. 不動産担保ローンがおすすめな方の特徴

金利を抑えてまとまった融資が受けられる不動産担保ローンは、どのような方におすすめなのでしょうか。ここでは、不動産担保ローンの利用をおすすめしたい方の特徴について見ていきましょう。

6-1. 金利を抑えてローンを組みたい方

金利を抑えてローンを組みたいと考えている方は、不動産担保ローンがおすすめです。

不動産を担保にすることで金融機関側のリスクが抑えられるため、無担保ローンより金利が低く設定される可能性が高いからです。

金利が低ければ、返済総額も毎月の返済額も抑えやすくなります。できるだけ負担を小さくしてローンを組みたい方にとってメリットの大きい選択肢といえるでしょう。

6-2. 高額の融資を受けたい方

不動産担保ローンは、100万円~1億円程度の融資可能額が設定されていることが多いため、高額の融資を受けたい方にも向いています。

借入可能額は担保にする不動産の評価額で決まるため、評価額が高い不動産を持っているほど大きな金額を借りやすくなります。まとまった資金が必要な方は、不動産担保ローンでの借り入れを検討してみるとよいでしょう。

不動産担保ローンの借入可能額について詳しく知りたい方は以下の記事もご参照ください。

6-3. 複数のローンをまとめたい方

不動産担保ローンは金利を抑えて、かつまとまった金額の融資が受けられる可能性があるため、複数のローンをまとめたい方に向いています。複数のローンがある方は、より金利を抑えたローンにまとめることで総返済額が減らせます。また、複数のローンの返済日が1つになることで、管理や返済の手間が軽減されるでしょう。

6-4. 自由な資金使途のローンを探している方

不動産担保ローンは、幅広い資金使途に対応しています(ただし、事業性資金は対象外となる場合があります)。教育資金やリフォーム資金だけでなく、納税資金、医療費などさまざまな用途に利用できますし、2軒目の住宅ローンとして活用することも可能です。自動車ローンや教育ローンといった目的別ローンではなく、自由度の高い資金使途のローンを探している方は、不動産担保ローンを検討してみましょう。

7. 不動産担保ローンの活用事例5つ

不動産担保ローンは資金使途が幅広いため、さまざまなシーンで活用できます。ここでは、主な活用事例を見ていきましょう。

7-1. リフォーム資金

リフォームにかかるお金が少額であれば無担保ローンで返済できる場合もありますが、バリアフリー化、老朽化部分の修繕などで大きなリフォーム代がかかる場合は無担保ローンでは足りない可能性があります。

一般的なリフォームローンは複数のリフォーム業者から見積もりをしてもらったうえで申し込みを行う必要があります。しかし、不動産担保ローンは不動産を担保に差し出して審査に申し込むため、見積もりを取得する前にリフォーム業者を選べます。

7-2. 教育資金

子どもの大学進学や留学にかかる費用など、まとまった教育資金の捻出に活用できます。

教育ローンの代替として利用することで、不動産担保ローンならではの低い金利を利用でき、金利負担を抑えられる可能性があります。特に、複数の子どもがいる場合や、長期にわたる教育資金が必要な場合に有効です。

7-3. 不動産購入資金

不動産担保ローンは、セカンドハウスや親族居住物件の購入資金として活用できます。

セカンドハウスや親族が住むための物件を購入する際、通常の住宅ローンよりも資金調達の自由度が高く、不動産評価額で融資額が判断されるため、購入したい物件が見つかったときに購入チャンスを逃さず取得できる可能性があります。

7-4. 老後資金

日本は超高齢化社会を迎えており、老後の生活費を予測することは簡単ではありません。不測の事態により、老後資金に不安を感じる事態になることもあるでしょう。

不動産担保ローンなら、自宅の所有権を失うことなく、介護施設などの入居資金として融資を受けられます。自宅を担保にすることで、安心感のある老後を迎えるための資金計画に役立てられるのです。

7-5. 相続にかかる資金

相続が発生した際は、相続税や代償分割など、大きな額の支払いが必要になる可能性があります。また、相続する遺産に多額の借金がある場合は、相続放棄をしない限り、相続人が返済する必要があるのです。

しかし、相続財産の中に不動産があれば、その不動産を担保に不動産担保ローンで融資を受け、相続時に生じた支払いにあてられます。わざわざ不動産を売却せずとも、相続にかかるお金を確保できる可能性があるでしょう。

ただし、あくまで金融機関によりますが、遺産分割協議にて不動産を共有名義にする場合には、名義人となる全員が物上保証人になることが不動産担保ローンの融資条件となっている場合があります。

8. 不動産担保ローン選びのポイント

不動産担保ローンを選ぶ際は、金利の種類や水準、手続きの簡便さなどを比較検討することが重要です。自分に合ったローンを見つけるためのポイントを見ていきましょう。

8-1. 変動金利か固定金利か

不動産担保ローンに限らず、ローンの金利には大きく分けて「変動金利」と「固定金利」があります。どちらを選ぶかは、将来の金利変動リスクをどう考えるかによって異なります。

変動金利と固定金利のメリットとデメリットは下記のとおりです。

| 変動金利 | 固定金利 | |

|---|---|---|

| 特徴 | 定期的に金利が見直される | 返済まで金利が変わらない |

| メリット | 固定金利よりも金利が抑えめ | 金利が固定されるため、月々の返済額が変わらない |

| デメリット | 金利の変動によって返済額も変わる | 変動金利よりも金利を抑えにくい |

金利のシミュレーションを使うと、自分にとってどちらの金利タイプが適しているかが見えてきます。融資希望額、金利、返済年数を入れると、毎月の返済額の目安がわかるので、試してみましょう。

8-2. 融資の限度額は希望額と合っているか

自分が借りたい金額を実際に借りられるかどうかは、ローンを選ぶうえで非常に重要なポイントです。不動産担保ローンには金融機関ごとに「融資の上限額」が設定されていますが、この上限額が高いほど、大きな金額を借りられる可能性が高まります。

ただし、提示されている上限額そのままの金額を誰もが借りられるわけではありません。契約前には必ず審査が行われ、融資限度額は申込者の状況に応じて個別に決まります。

そのため、希望する借入額・金融機関の上限額・審査で決まる融資限度額の3つを踏まえて、自分の資金計画と合っているかを確認することが大切です。

8-3. 資金使途の自由さはどうか

不動産担保ローンの資金使途は基本的に自由ですが、金融機関によっては資金使途に制限がかかるケースがあります。そのため、ローンを申し込む前に必ずどのような用途に使えるかを確認することが大切です。

9. まとまった資金が必要なときには不動産担保ローンは有効な手段

不動産担保ローンは、不動産を担保に資金調達できる利便性の高い商品です。住宅ローンや自動車ローン、教育ローンなどは使途が限定される商品です。しかし、不動産担保ローンは老後資金やリフォーム資金、不動産購入資金、相続にかかる資金などさまざまな用途に利用可能です。

また、不動産の評価額にもよりますが、金利を抑えてまとまった資金の融資を受けられる傾向があるため、ローンの借り換えやおまとめローンにも向いています。土地や持ち家を所有していることが前提となりますが、まとまった資金が必要になったときはぜひ検討してみてはいかがでしょうか?

10. 不動産担保ローンを申し込むなら東京スター銀行にご相談ください!

不動産担保ローンを申し込むなら、ぜひ東京スター銀行をご検討ください。東京スター銀行の不動産担保ローンも使途が自由であるため(事業性資金を除く)、次のような目的に利用できます。

- カードローンや車のローン、教育ローンなど複数のローンのおまとめ

- 転勤により自宅を賃貸物件にするための住宅ローンの一括返済

- 二世帯住宅にするためのリフォーム資金

- 中古物件のリノベーション資金

- セカンドハウスの購入

- 子どもの教育費

- 相続税や代償金の支払い

金利は変動金利で年率1.00~7.25%、固定金利で2.15~8.90%です(2025年12月12日現在)。審査次第で1年以上30年以内の融資が可能で、融資限度額は年収や不動産評価額に応じて100万円から利用できます。

また、住宅ローン借入中でも申し込みが可能であるほか、本人名義でなくても、配偶者や実父母、実兄弟姉妹の所有する不動産であれば担保設定ができる点も魅力です。

- ※本記事に記載された情報は、最終更新日時点のものです。

お問い合わせ先などの情報や掲載内容は予告なしに変更されることがありますので、あらかじめご了承ください。 - ※当行は、細心の注意を払って情報を掲載しておりますが、記事内容の正確性、信頼性、最新情報等であることに関して保証するものではございません。