カードローンの返済方法を解説!最適な選び方と注意点

- #カードローン

- #お金を返したい

最終更新日:2025年11月17日

カードローンを利用する際、「どう返済を進めるのがよいのか」と迷う方も多いのではないでしょうか。返済方式の仕組みを理解せずに利用すると、思わぬ負担や延滞リスクにつながる可能性があります。

本記事では、カードローンの主要な返済方式を詳しく解説し、それぞれのメリット・デメリットから最適な選び方まで幅広く紹介します。効率的な返済計画を立てて、安心してカードローンを利用しましょう。

この記事は8分で読めます!

1. カードローンの返済方式は2種類

カードローンの返済方式は、主に「約定返済」と「任意返済」の2種類に分けられます。それぞれ性質が異なるため、仕組みを理解しておきましょう。

1.1 「約定返済」で毎月返済する

約定返済とは、契約で定められた「約定返済日」に、契約で定められた「約定返済額」を返済する方法です。滞納すると遅延損害金が発生したり、信用情報に影響が出たりする可能性があります。約定返済額の算出方法は、主に以下の3つの方式が用いられます。

残高スライド方式

残高スライド方式は、借入残高に応じて毎月の返済額が変動する方式です。

残高が多いときは返済額も多く、残高が減るにつれて返済額も段階的に少なくなります。返済が進むと月々の負担が軽くなるメリットがありますが、返済額が減ることで返済期間が長期化しやすい点や、追加で借り入れを行うと返済額が増える点には注意が必要です。

元利均等方式

元利均等方式は、借入残高にかかわらず、元金と利息を一定額で返済する方法です。返済額に占める元金と利息の割合が返済の進行とともに変動します。返済当初は利息の割合が大きく、徐々に元金の割合が増えていきます。

借入残高が10万円でも50万円でも、毎月の返済額が一定なので、返済計画を立てやすいという点がメリットです。しかし、返済当初は支払額に占める利息の割合が大きく元金が減りづらいため、返済期間が長引く傾向にあります。

元金均等方式

元金均等方式は、毎月返済する元金の額が一定になる返済方式です。毎月の支払額は、この固定された元金に、借入残高に応じた利息を加えた金額になります。返済が進むにつれて借入残高が減るため、利息も減少し、支払額も少なくなります。

元利均等方式に比べて元金の減りが早く、返済総額を抑えられるメリットがありますが、初期の負担が大きくなる特徴があります。

1.2 「任意返済」で繰り上げ返済、一括返済する

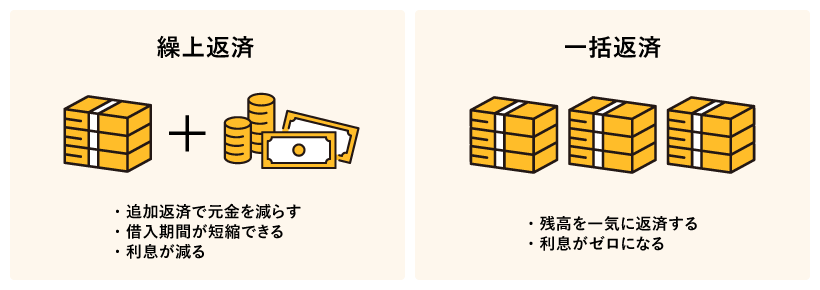

任意返済は、約定返済とは別に、自身の都合のよいタイミングで追加の返済を行う方法です。ボーナスなど資金に余裕ができた際に活用することで、効率的に借入残高を減らせます。任意返済には「繰り上げ返済」と「一括返済」があります。

繰り上げ返済と一括返済の違い

また、任意返済には、以下の2種類があります。

任意返済の種類

- 返済期間短縮型:返済額は変えずに期間を短縮し、早期完済を目指す方法。利息軽減効果が高い

- 返済額軽減型:返済期間は変えずに毎月の返済額を軽くする方法。家計への負担を軽減したい場合に有効

どちらを選ぶかは、現在の経済状況や今後の収支見通しに応じて決定するとよいでしょう。計画的な繰り上げ返済は、返済額の軽減にもつながります。

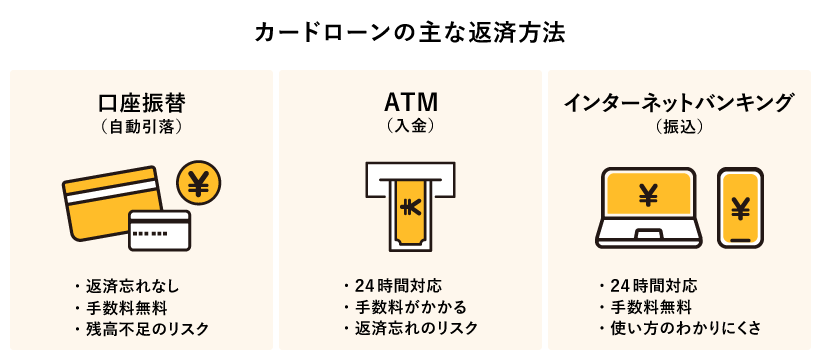

2. カードローンの3つの返済方法

カードローンの返済方法には、主に「口座振替(自動引落)」「ATM(入金)」「インターネットバンキング(振込)」による3つがあります。それぞれの特徴やメリット・デメリットを把握しておきましょう。

2.1 口座振替(自動引落)

口座振替は、指定した銀行口座から毎月自動的に返済額が引き落とされる方法です。

口座振替のメリット

- 返済忘れの防止:自動引落のため、うっかり返済を忘れる心配がない

- 手数料無料:多くの場合、引き落とし手数料は無料

- 手続きが簡単:一度設定すれば毎月自動で処理される

口座振替のデメリット

- 残高管理が必要:引落日前に口座残高を確認し、十分な金額を準備する必要がある

- 引落日の制約:自分で引落日を設定しにくい

口座振替設定時は、給料日と引落日のタイミングを考慮し、確実に引き落としができるよう残高をしっかり管理しましょう。

2.2 銀行やコンビニエンスストアのATMでの入金

ATMでの返済は、カードを利用して提携しているコンビニエンスストアや銀行のATMで入金する方法です。

ATMでの入金のメリット

- 利便性が高い:全国のコンビニエンスストアや銀行で利用可能

- 追加返済しやすい:約定返済以外にも、いつでも任意返済ができる

- 24時間対応:深夜や早朝でも返済が可能

ATMでの入金のデメリット

- 手数料負担がある:時間帯や取引金額によってはATM利用手数料がかかる場合がある

- 返済忘れのリスク:自分で返済手続きを行う必要があるため、忘れてしまう可能性がある

提携しているATMによって手数料体系が異なるため、利用前に確認することが重要です。手数料無料で利用できるATMを優先的に利用しましょう。

2.3 インターネットバンキング(振込)

インターネットバンキングを利用した返済は、パソコンやスマートフォンから返済手続きを行う方法です。

インターネットバンキングによる返済のメリット

- 手数料無料:提携金融機関の利用登録により無料で使える

- 外出不要:自宅からいつでも返済手続きができる

- 24時間対応:深夜や早朝でも返済が可能

インターネットバンキングによる返済のデメリット

- システムメンテナンス時の制約:深夜帯など、システムメンテナンス時は利用できないことがある

- 設定の手間:事前にインターネットバンキングの登録が必要になり、手続きの手間が生じる

セキュリティ面では、公共のWi-Fiではなく安全な通信環境で手続きを行い、パスワードの管理を徹底することが重要です。

3. カードローンの返済額と利息の計算方法

カードローンの返済額や利息は、返済期間や返済方式、借入金額、金利などによって大きく変わります。ここでは、返済額と期間の関係、そして利息の計算方法について解説します。

3.1 カードローンの返済額の決まり方

カードローンの返済額は、選択する返済方式や借入金額、金利、そして返済期間によって決まります。たとえば、元利均等方式では毎月の返済額は一定ですが、元金の減りは遅めです。一方、元金均等方式では毎月の返済額が徐々に減少しますが、初期負担が大きくなるのです。

返済期間が長いと、毎月の返済負担が軽くなる一方で、支払う利息の総額は増加します。短期間で返済すれば利息を抑えられますが、月々の返済額は高くなります。収支バランスに応じて、返済期間と月額返済額を無理なく設定することが、完済への近道です。

3.2 カードローンの利息の計算方法

カードローンの利息は、日割りで計算されるのが一般的です。計算式は以下のとおりです。

カードローンの利息の計算式

カードローンの利息=借入残高×年利率÷365日×利用日数

借入残高が多いほど、また利用日数が長いほど利息の負担は増えます。そのため、繰り上げ返済によって元金を早期に減らすことが、利息負担を軽減するうえで非常に効果的です。

4. 返済がなかなか終わらないのはなぜ?

カードローンを毎月返済しているのに、なかなか終わらない理由は、金利が高く、毎月の元金返済額が少ないことにあります。

4.1 金利が高い

カードローンの金利は比較的高く設定されている傾向があります。以下では、カードローンの金利の特徴や、住宅ローン・カーローンの違いなどを見ていきましょう。

住宅ローンやカーローンなどの用途が限定されたローンの金利の特徴

住宅ローンやカーローンなど用途が限定された「目的別ローン」は、ほかの用途でお金を利用できません。使いみちが明確で返済計画が立てやすいため、金融機関にとって貸し倒れのリスクが小さく、また商品によっては住宅や車を担保にすることでさらに金融機関のリスクを減らす仕組みにもなっているため、カードローンと比較すると低金利で融資を受けられる傾向があります。

カードローンの金利の特徴

カードローンの金利は、金融機関ごとに異なります。ただし、金利の上限は法律で決まっており、上限を超える金利は設定できません。金利の上限は次のとおりです。

- 借入額が10万円未満の場合…年20.0%

- 借入額が10万円以上100万円未満の場合…年18.0%

- 借入額が100万円以上の場合…年15.0%

カードローンの金利が高い理由

カードローンは、幅広い使途に利用できる「多目的ローン」なので、借金の借り換えや生活費としても利用でき、一般的に無担保で保証人も不要です。その代わりに、住宅ローンやカーローンに比べて、金融機関にとって貸し倒れのリスクが大きいため、金利が高く設定される傾向があります。

4.2 毎月の返済額が少ない

毎月、カードローンを最低額だけ返済していると、完済までに時間がかかります。最低返済額は、返済の負担を軽減するために低く設定されていますが、その内訳は利息の割合が大きくなりがちです。元金がほとんど減らないため、結果として返済総額が膨らんでしまいます。生活に支障が出ない範囲で、少しでも多めに返済額を設定すると、早期完済につながります。

5. カードローンを無理なく確実に返済するコツ

カードローンを計画的に返済するためには、いくつかのコツがあります。特に重要な、毎月の家計管理と、返済シミュレーションの活用、繰り上げ返済について解説します。

5.1 毎月返済可能な金額を明確にする

まず、毎月の収入と支出を確かめて、無理なく返済できる金額を計算します。支出から減らせるものがないかチェックしてみてください。たとえば、携帯電話料金が高ければ、格安プランや格安SIMに変更したり、あまり使っていないサブスクサービスがあれば解約したりして、支出を減らしていきましょう。

5.2 返済シミュレーションを活用する

多くの金融機関のウェブサイトでは、返済シミュレーションを無料で利用できます。借入希望額や金利、毎月の返済額などを入力することで、完済までの期間や利息総額を具体的に把握できます。シミュレーションを活用して、現実的な返済計画を立てましょう。

5.3 積極的に繰り上げ返済する

ボーナスや残業手当などで余裕資金ができたら、任意返済で繰り上げ返済を取り入れることで、完済までの期間が減り、支払う利息や支払総額が減らせます。ただし、無理に繰り上げ返済を行い、そのほかの支払いが滞ったり、生活費が足りなくなったりしないようにご注意ください。

6. 計画的な返済プランで賢くカードローンを活用しよう

カードローンは、利用用途が限定されていないので使い勝手がよいものの、金利が高く設定される傾向があります。自分の返済可能額をしっかりと把握して、無理のない返済ができる金額を借りるようにしましょう。また、複数社からの借り入れがあって返済の見通しが立てづらい場合には「おまとめローン」を利用するという選択肢もあります。おまとめローンを利用することで、返済スケジュールを管理しやすくなり、金利を下げられる可能性もあるので、気になる方はぜひ検討してみてください。

- ※1おまとめ後の返済状況によっては、おまとめしない場合と比較して利息の総支払い額が減らない可能性があります。特に、ご利用中のローンの平均お借り入れ金利がおまとめ後の適用金利(年率9.8%~14.6%)以下の方は慎重にご検討のうえお申し込みください。

- ※本記事に記載された情報は、最終更新日時点のものです。

お問い合わせ先などの情報や掲載内容は予告なしに変更されることがありますので、あらかじめご了承ください。 - ※当行は、細心の注意を払って情報を掲載しておりますが、記事内容の正確性、信頼性、最新情報等であることに関して保証するものではございません。