借金が返せないときの解決策は?督促・差し押さえ・債務整理まで解説

- #お金を返したい

掲載日:2025年11月17日

借金が返せなくなったとき、多くの人は不安や焦りでどうすればよいか分からなくなります。しかし、放置したり返済のために借り入れを重ねたりすると、さらに事態が悪化します。遅延損害金や督促、さらには裁判や財産の差し押さえに発展する可能性があり、信用情報にも大きな影響を受けてしまうのです。

本記事では、借金を返せない場合に起こりうるリスクを時系列で解説し、状況を悪化させないための対処法を紹介します。解決への第一歩としてお役立てください。

この記事は10分で読めます!

1. 借金を返せないまま放置するとどうなる?

借金の返済を滞納すると、時間の経過とともに状況が深刻化します。遅延損害金の発生、債権者からの督促、信用情報への影響、保証人への迷惑、最終的には財産の差し押さえに至るまで、生活や将来に取り返しのつかないダメージを受けかねません。そうした事態を防ぐためにも、まずは「返済できない状態を放置するとどうなるのか」を正しく理解し、早めに適切な対策をとることが重要です。

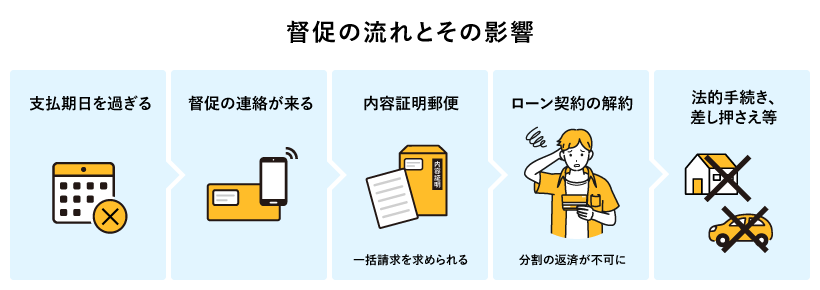

1.1 債権者から督促が来る

借金の返済が遅れると、まずは債権者から電話や郵便による督促が始まります。これにより精神的なプレッシャーがかかり、家族や同居人に借金の存在が知られてしまうリスクもあるでしょう。

督促に対応しないと、次は「内容証明郵便」による催告書や一括返済請求が求められますが、これは法的手続きの前段階です。この時点での対応が遅れると、債権者は裁判所に「支払督促」や「訴訟」を申し立て、最終的には財産や給与の差し押さえといった強制執行に進む可能性があります。

1.2 遅延損害金が発生し負担が増える

借金の返済が遅延すると「遅延損害金」が発生し、通常の利息よりも高い金利が課せられます。遅延損害金の発生条件や具体的な金額は契約内容によって異なるため、早めに契約書を確認しましょう。遅延損害金は返済が遅れるほど借金総額が膨れ上がる仕組みになっているので、放置は禁物です。

1.3 信用情報への影響がある

返済遅延が一定期間続くと、信用情報機関に「異動情報」として記録されます。これにより、新たなローンやクレジットカードの審査に通りにくくなり、日常生活にも大きな支障をきたすようになります。登録された情報は5年~10年程度残るのが一般的です。信用情報の回復には長い時間がかかるため、早期に対処し、記録が残る前に手を打つことが望ましいでしょう。

1.4 保証人へも責任がおよぶ

借金に保証人がいる場合、返済が滞るとその責任が保証人におよびます。保証人には返済義務が課せられるため、本人が支払えない場合には、保証人が返済を肩代わりしなければなりません。場合によっては、保証人の財産も差し押さえの対象になる可能性があり、家族や親戚が保証人となっている場合にはその信頼関係にも深刻な影響を与える恐れがあります。

1.5 信用情報が悪化する

借金を返せないまま放置すると、信用情報が悪化します。それよって住宅ローンや賃貸契約、スマートフォンの契約などにも支障をきたすことがあり、将来の生活に支障をきたす可能性が高くなります。そうした事態を避けるには、放置せず早めに対応することが不可欠です。

2. 返済が滞りそうなときの具体的な対処法

借金の返済が厳しくなりそうだと感じたら、一人で抱え込まず、できるだけ早く行動を起こすことが解決への近道です。状況に合わせて適切な方法を選びましょう。

2.1 収支の見直しと生活費の節約をする

借金の返済が難しくなりそうなとき、まず取り組むべきは「収支の見直し」です。現状の収入と支出を正確に把握し、無駄な出費を減らすことで、返済にあてられる資金を確保できます。

たとえば、使っていないサブスク型サービスの解約、スマートフォンの料金プランの見直し、不必要な保険の解約など、固定費の見直しは大きな節約につながります。また、食費や娯楽費といった変動費のコントロールも重要です。副業やアルバイトで収入を増やすのも有効な手段です。少しずつでも家計の改善を図ることで、返済計画の現実味が増し、精神的な余裕も生まれます。

2.2 複数の借り入れがある場合はローンの借り換えやおまとめローンを活用する

複数の借り入れがある場合、各社から異なる金利で借りていることが多く、返済日もバラバラで管理が難しくなります。こうした状況の対策としては、金利の低い金融機関への借り換えや「おまとめローン」の利用が有効です。

おまとめローンは、貸金業法により総量規制の対象外とされているため、年収の3分の1を超える金額でも借り入れが可能な場合があります。複数の借り入れを一本化し、返済管理を簡素化できるほか、金利の引き下げによって毎月の返済額を軽減できる可能性もあります。利用前には、返済額や利息の総額、返済期間をシミュレーションしましょう。

2.3 公的融資や給付金制度の利用も検討する

借金返済に困っている理由が、病気・失業などによる収入減少である場合、公的支援制度の利用も視野に入れましょう。たとえば、「生活福祉資金貸付制度」や「住居確保給付金」は、生活再建を目的とした制度で、無利子または低利での貸付、あるいは家賃補助などの支援を受けられる場合があります。これらの制度は、各自治体の社会福祉協議会や役所の窓口で相談・申請が可能です。

2.4 金融機関へ相談をする

返済が難しいと感じた時点で、借入先の金融機関に連絡を取りましょう。状況を正直に伝え、返済額の減額や返済日の延長などの相談をすることで、トラブルを未然に防げる可能性があります。誠意ある相談に対しては、遅延損害金の一時的な免除や分割返済の再設定などに応じてくれるケースもありますが、放置すれば、延滞情報が信用情報に登録されたり、法的措置に進んだりするリスクが高まります。

2.5 専門家への早期相談と債務整理を検討する

自力で借金問題の解決が難しい場合は、弁護士や司法書士といった専門家への相談が有効です。債務整理のプロであるこれらの専門家は、借金の総額、収入、資産状況などをもとに、最適な解決方法を提案してくれます。債務整理には主に「任意整理」「個人再生」「自己破産」があり、それぞれ特徴と適用条件が異なります。無料相談を実施している事務所も多いため、早めの行動が重要です。

3. 債務整理の種類、特徴とメリット・デメリット

借金の返済が困難な場合、債務整理は有効な選択肢のひとつです。債務整理とは、借金を減額したり、返済条件を変更したりすることで、生活再建を図るための法的な手続きを指します。債務整理の主な種類は任意整理・個人再生・自己破産の3つです。それぞれの特徴、メリットとデメリットについて解説します。

3.1 任意整理の特徴とメリット・デメリット

任意整理は、債権者(貸金業者や金融機関)と直接交渉して、将来利息のカットや返済期間の延長を目指す手続きです。裁判所を介さず、弁護士や司法書士が代理人として交渉を進めます。

任意整理のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

任意整理は、ある程度の収入があり、借金の総額がそれほど多くなく、分割払いで無理なく返済できる見通しがある場合に向いています。

3.2 個人再生の特徴とメリット・デメリット

個人再生は、裁判所を通じて借金を大幅に減額し、原則3年、最長5年で分割返済する手続きです。自宅を残しつつ多重債務の問題を解決できるように定められている住宅資金特別条項(住宅ローン特則)があるため、持ち家を手放さずに借金整理ができる可能性がある点が大きな特徴です。

個人再生のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

個人再生は、住宅を守りながら借金を整理したい人や、自己破産に抵抗がある人に向いています。

3.3 自己破産の特徴とメリット・デメリット

自己破産は、裁判所に申し立てを行い、借金の返済義務をすべて免除してもらう手続きです。生活に最低限必要な分を除き、不動産や車、貯金などの財産は処分されることになります。

自己破産のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

自己破産は、収入がなく返済の見込みがまったく立たない人にとって、最終的な解決策です。ただし、社会的影響や制限も大きいため、専門家と相談しながら慎重に判断する必要があります。

4. 借金が返せないときのNG行動

ここでは、借金問題を抱えたときに避けるべきNG行動を紹介します。正しく対処するためにも、これらの行動がなぜ危険なのかを理解しておきましょう。

4.1 督促や連絡を放置する

借金返済が難しくなっても、金融機関や債権者からの督促や連絡を放置するのは絶対に避けるべき行動です。放置を続けることで、相手側は法的措置を検討し始め、やがて支払督促や訴訟に発展する可能性があります。連絡を受けた場合は、たとえ返済が難しい状況でも誠実に対応し、事情を説明することが重要です。対応次第では、返済猶予や分割払いなどの提案を受けられる可能性もあるため、放置せずに行動しましょう。

4.2 新たな借金で返済を補う

「返済のために新たな借金をする」という行動は、問題の先延ばしにすぎず、根本的な解決にはなりません。むしろ、利息が積み重なり返済総額が増え、雪だるま式に借金が膨らんでしまいます。特に注意すべきは、消費者金融やクレジットカードのキャッシング枠の乱用、さらには違法な高利貸し(闇金業者)からの借り入れです。闇金業者を利用してしまうと、法外な利息や厳しい取り立てにより、生活そのものが破綻するリスクがあります。

借金の返済には計画性が不可欠です。新たな借り入れで一時的にしのぐのではなく、状況を根本から見直し、債務整理や専門家への相談など、抜本的な対処を検討しましょう。

4.3 クレジットカードの現金化

クレジットカードのショッピング枠を使って商品を購入し、それを売却して現金化する行為は、クレジットカード会社の利用規約に反する行為で重大なペナルティの対象となります。

発覚した場合、クレジットカードが強制解約される可能性があるほか、未払い分の一括請求が発生したり、信用情報に記録が残って他の金融サービスの利用が難しくなったりするリスクがあります。現金化業者を通じた取引はトラブルが多く、詐欺被害に遭うケースもあるため、安易な利用は避けましょう。

5. 弁護士や司法書士に相談する方法とメリット

借金の返済が難しいと感じたら、専門家に相談することが解決への近道です。ここでは相談する方法やメリット、信頼できる専門家を選ぶ際のポイントを解説します。

5.1 弁護士や司法書士に相談する方法

弁護士や司法書士へ相談する際は、事前に準備をすることでスムーズに話が進みます。まずは無料相談を実施している法律事務所や、法テラス(日本司法支援センター)などの窓口に連絡し、相談日時を予約しましょう。

相談当日までに下記の情報を整理しておけば、限られた時間の中でより的確なアドバイスを受けやすくなります。

相談前に整理しておくと相談が効率的になる情報

- 借入先(金融機関名や業者名)の一覧

- 借入残高と借入日

- 毎月の返済額と返済期日

- 現在の収入と支出の内訳

- 所有している財産(車・不動産・預貯金など)

督促状や請求書、契約書などの書類があれば持参します。正確な情報が揃っていれば、弁護士や司法書士も最適な解決方法を提示しやすくなるからです。

5.2 弁護士や司法書士に相談するメリット

借金問題の解決において、弁護士や司法書士に相談することには複数のメリットがあります。まず、債務整理に関する専門知識と経験を持っているため、個々の状況に応じた最適な対処法を提案してくれます。たとえば、任意整理の交渉を代理で行ってもらえたり、個人再生や自己破産の手続きを代行してもらえたりするため、自分で交渉する負担やストレスを大きく軽減できるのです。

また、専門家が介入することで、債権者からの督促や取り立てが一時的にストップするという利点もあります。これは「受任通知」が送付されることによって実現する法的効果です。なお、司法書士は140万円以下の借金に対応可能で、弁護士は金額の大小を問わずすべての債務整理手続きに対応できます。

5.3 弁護士や司法書士を選ぶポイント

弁護士や司法書士を選ぶ際には、債務整理に強い実績のある事務所を選ぶことが重要です。ホームページなどで過去の対応件数や解決事例を確認してみましょう。また、初回の無料相談を提供しているかどうかも判断材料になります。口コミや評判、所属している団体(弁護士会・司法書士会)の認定状況なども参考にすると安心です。不安な気持ちを抱えたままではなく、信頼できる専門家とともに解決の道筋を立てていくことが、生活再建への第一歩となります。

6. 借金は、返せなくなる前に動くのがベスト

借金が返せない状況を放置すると、督促や差し押さえ、信用情報への悪影響が起きる可能性があり、日常生活や将来設計にまで深刻な影響をもたらします。こうした事態を避けるには、手遅れになる前に収支の見直しや支出の削減といった小さな改善から始めましょう。

複数の借り入れがある場合は「おまとめローン」を活用することで、毎月の返済額や管理の負担を軽減できる場合があります。東京スター銀行では、おまとめローンをご用意していますので、詳しくは下記のページをご確認ください。

- ※1おまとめ後の返済状況によっては、おまとめしない場合と比較して利息の総支払額が減らない可能性があります。特に、ご利用中のローンの平均お借入金利がおまとめ後の適用金利(年率9.8%~14.6%)以下の方は慎重にご検討のうえお申し込みください。

- ※本記事に記載された情報は、最終更新日時点のものです。

お問い合わせ先などの情報や掲載内容は予告なしに変更されることがありますので、あらかじめご了承ください。 - ※当行は、細心の注意を払って情報を掲載しておりますが、記事内容の正確性、信頼性、最新情報等であることに関して保証するものではございません。