まだ遅くない老後の必要資金計画

子どもが独立した後のライフプラン相談事例

- #老後資金

- #ライフプラン

掲載日:2018年11月1日

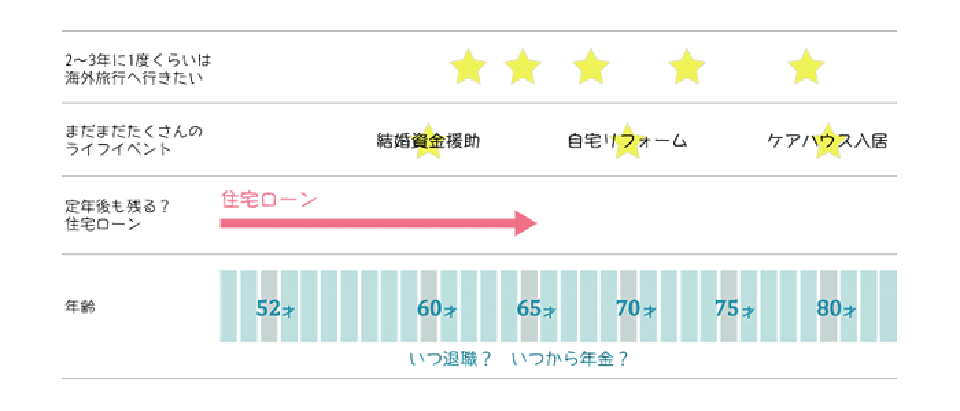

子どもが独立した後のライフプランはご夫婦にとって希望と不安が入り混じり、何から計画していけばよいのかわからないという方も少なくありません。

今回は将来の資産形成の中でもよく相談をいただく、老後資金の貯め方について相談事例をご紹介していきます。

この記事は7分で読めます!

1. 50代ご夫婦の老後の必要資金計画

子どもが独立した後のライフプラン(老後必要資金)を検討するご夫婦の多くは50代です。

ここでは、この50代のご夫婦のご相談事例を紹介いたします。

1.1 前提情報

- 家族構成

- 佐藤さん(52歳)・・・年収800万円のサラリーマン(メーカー勤務)

妻(50歳)・・・専業主婦

長女(25歳)・・・会社員

長男(23歳)・・・会社員、転勤のため地方在住

- 今回のご相談内容

- 子ども2人が独立して、自分たちのこれからの人生設計について具体的に考えたいと思っている。

まだ住宅ローンが残っているが、これを返済すると預貯金がなくなってしまう。

これからは、夫婦2人で旅行や趣味に時間やお金を使いたいが、退職時期・年金などの不安もある。

- アドバイザー

- 星行員

1.2 住宅ローンの残債はどうするべきか?

長い間、教育費の負担が重かったのですが、やっと解放されました。

ただ、このままで行くと、退職後も住宅ローンが残ってしまうので、今のうちに返してしまおうかと思っています。

住宅ローンが退職後まで残る場合は、退職金の一部で完済される方が多いようです。

でも、住宅ローンを完済するために、預貯金を減らしてしまうのは、これからの病気や介護のリスクを考えると不安がありますね。

1.3 定年退職の時期と年金受給

定年は65歳ですが、実際は何歳まで働くか具体的に決めていません。

早めに退職して、旅行や趣味に時間もお金も使って、人生を楽しみたいという気持ちもあります。

早期退職制度を利用してセカンドライフを楽しまれる方も多いですし、正社員でなくてもいいから働き続けたいという方もいらっしゃいますし、選択肢は多いですね!

それともう1つ。

年金がいつからもらえるか、いくらもらえるかもわかりませんので、どうしても不安があります。

年金額は今の時点ではまだ正確な金額はわかりませんが、佐藤様のご年齢ですと、年金の満額支給は65歳からになります。

ただ、退職金の一部を退職年金という形で受給する方法もあります。

退職年金に回すということは、定年でもらえる退職金そのものが減ってしまうわけですよね。

住宅ローンを全部返すなんて無理かもしれないな。

1.4 老後のライフプランと資金計画

いくつかのお悩みが絡まった状態にありますので、少し整理してみましょう。

今まではライフイベントもお子さま中心だったと思いますが、これからはお2人が主役になります。

まずは今後のライフプランを描いていくことが大切です。

子どもの結婚や孫の誕生、それに自宅のリフォームまで、これからまだまだお金がかかりそうですね。

いまある預金などはいざというときのためや、これから発生するであろう大きな出費のためにとっておき、住宅ローンはできれば退職金で完済してしまうというのが、理想的かもしれませんね。

どうやら世界中を旅行だなんて夢のまた夢、のようですね。

2. 自宅を有効活用してセカンドライフを充実

2.1 リバースモーゲージという選択肢

せっかくのセカンドライフですから思うように楽しみたいとお考えであれば、リバースモーゲージをご紹介いたします。

佐藤様の場合、現金や預金など流動資産に不安はお持ちでも、ご自宅という固定資産がありますので、それを有効活用する方法です。

新聞か何かで読んだことはあります。

たしか、アメリカなどでは良く使われているローンだったと記憶していますが・・。

はい、その通りです。

リバースモーゲージは、ご自宅を担保にした融資のことです。

ご自宅を売却すれば現金が手に入りますが、リバースモーゲージはご自宅を売却しなくても、住み続けたまま、ご自宅を担保に融資を受けることができるのです。

自宅を担保にお金を借りるということは、もちろん返済する必要があるわけですよね?

またお金を借りるというのも、抵抗があるなぁ。

ご利用中のご返済は金利部分のみであり、住宅ローンのように、毎月、元利ともに返済していくわけではありません。

お借入金は、生活費として利用したり、海外旅行やご自分の趣味に使われる方が多いようです。※

元本のご返済はご契約者さまがお亡くなりになったときに、ご自宅で完済いただくことが可能です。

欧米では、かなり浸透している仕組みです。

(※事業目的の資金や投資目的の資金などにはご利用いただけません)

自分が死んだら自宅は銀行にとられてしまうのですか?

妻の住む家も心配だし、もしかしたら、将来息子が戻ってくるかも知れないし・・・。

2.2 契約者さまがお亡くなりになった後も住み続けられる安心

ご安心ください。

ご契約者さまがお亡くなりになった後直ぐに、銀行がご自宅(担保不動産)を処分することはありません。

次のようなお手続き方法があります。

①ご相続人の自己資金等によるご返済

②担保物件の任意売却によるご返済

※自己資金・任意売却で完済が難しい場合、担保物件による代物弁済で借入金を終了させることもできます。ただし、代物弁済の場合は預金相殺後に受け付けます。

※ご返済方法により登記費用や不動産業者への仲介手数料等必要になります。

上記のほかにご契約者がお亡くなりになったとしても、配偶者様がご利用条件を満たしている場合は、お借り換えも可能です。また相続登記、債務変更登記等の登記費用の他、印紙税極度貸付手数料が新たに必要となります。ただし、配偶者様によるお借り換えの際には、新規契約として審査が必要になり、ご契約ができない場合もございますのであらかじめご了承ください。

そんなに選択肢があるんですね。

契約時に売却するわけではないので将来的には息子世代に自宅を残すこともできるのはありがたいなぁ。

はい、自宅に住み続けながら、不動産の資産としての価値を活用して、より充実した人生を送る。

あくまでも、ひとつの選択肢として、検討されてみてはいかがでしょうか。

なるほどー。少し希望が見えてきました。

たとえば、リバースモーゲージを利用して、住宅ローンの返済に充てても良いのですか?

はい、住宅ローンの返済に充てることも可能です。

退職金や年金などの受け取り時期や金額などが見えてきた時点で、住宅ローンの返済や夢の実現について考える際にも、リバースモーゲージを視野に入れてみると、選択肢はかなり広がるはずです。

将来的に様々な選択肢があるリバースモーゲージは、考えてみる価値がありそうですね。

今まで言葉は聞いたことがあっても、内容については全く知らなかったので、まさか自分の人生に関係があるとは思いもよりませんでした。

よく検討してみます。

お力になれてよかったです。

ご自宅というせっかくの資産を最も有効に活用できる方法はどれか、ぜひじっくりとお考えになってみてください。

老後の必要資金の貯め方がよくわからないままずっと不安を抱えていたので、今回思い切って相談してみて本当によかったです。ありがとう。

2.3 老後の必要資金計画

今回の相談事例はいかがだったでしょうか?

子育て時代は目の前の生活で忙しく、子どもが独立した時にセカンドライフプランを初めて真剣に検討しだす方は多いと思います。

預貯金も満足になく、定年も近づき、年金受給額も解らない状況で、住宅ローンの残債もまだ残っている。

そんな将来の不安を抱えている方は、ご自宅を有効活用することで余裕のあるライフプランを計画できるかもしれません。

充実したセカンドライフをおくるためのローンとして、東京スター銀行は「充実人生」というリバースモーゲージを提案しております。

リバースモーゲージのパイオニアとして、信頼と実績のあるこの「充実人生」をぜひ検討してみてください。

まだ遅くない!老後必要資金は工夫次第で準備することができます。

- ※本記事に記載された情報は、掲載日時点のものです。

お問い合わせ先などの情報や掲載内容は予告なしに変更されることがありますので、あらかじめご了承ください。 - ※当行は、細心の注意を払って情報を掲載しておりますが、記事内容の正確性、信頼性、最新情報等であることに関して保証するものではございません。

お子さんは2人とも就職され、独立されたということですね。

教育費のご心配もなくなって、これからはご夫婦のためにお金を使えますね!