おまとめローンと借り換えは何が違う?特徴やどちらを選ぶべきかを解説!

- #おまとめローン

- #借り換え

掲載日:2023年1月31日

月々のローン返済額を抑えるために、「おまとめローン」または「借り換え」を検討しているけれど、両者の違いがいまいち分からず、どちらを利用すべきか迷っているという方もいるのではないでしょうか。そこでこの記事では、おまとめローンと借り換えの違いや、それぞれのメリット、注意点などを解説します。自分にはどちらのローンが適しているのか、利用する前に明確にしておきましょう。

この記事は11分で読めます!

1. おまとめローンと借り換えの違いとは?

「おまとめローン」と「借り換え」は、どちらもローンの返済負担を減らすために用いられる手段のため、よく混同されがちですが、別物のローンです。では、両者にはどのような違いがあるのかを見ていきましょう。

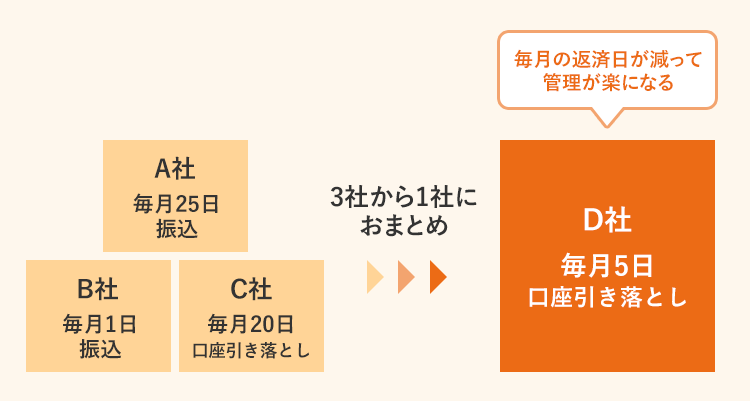

1-1. 複数のローンを一本化するのが「おまとめローン」

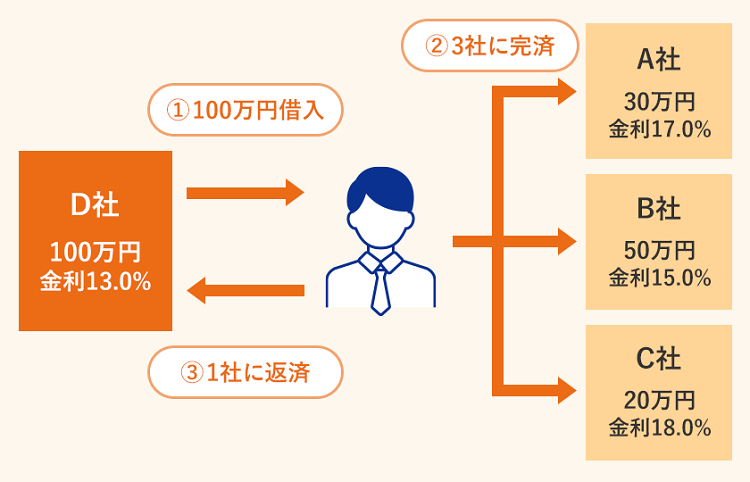

おまとめローンは、複数のローン会社からの借り入れを一つにまとめるローンです。複数社のローンを1社に一本化することで、月々の返済額や返済総額を軽減できる可能性がある他、返済期日や返済金額の管理が楽になります。

例えば、現在利用しているA社(30万円・金利17.0%)、B社(50万円・金利15.0%)、C社(20万円・金利18.0%)の計100万円の借り入れを、新たに契約するD社(100万円・金利13.0%)のローンで一つにまとめるのが、おまとめローンです。D社から新規で借り入れする100万円で、A社、B社、C社のローンを全額返済し、D社に対してのみローンを返済していくイメージとなります。

借り入れの一本化について詳しく知りたい方は以下の記事を参考にしてください。

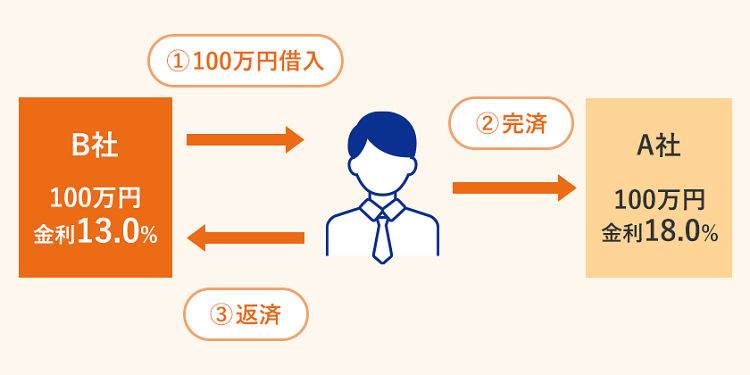

1-2. 1社のローンを他社に乗り換えるのが「借り換え」

借り換えとは、現在利用しているローン会社のローンから、他のローン会社のローンに乗り換えることです。要するに、借り入れ先のローン会社を変更するということです。おまとめローンは複数社から1社へ乗り換えるのに対し、借り換えは1社から1社への乗り換えを行います。

例えば、金利18.0%のA社で借り入れした100万円を、B社から金利13.0%で借り入れした100万円で完済し、新たな借り入れ先となるB社に返済していくのが、借り換えです。より金利の低いローン会社に借り換えをすることで、毎月の利息負担の軽減が期待できます。

カードローンの借り換えについて詳しく知りたい方は以下の記事を参考にしてください。

2. 返済先を整理して月々の返済額を減らしたい人には「おまとめローン」がおすすめ

おまとめローンは、通常のローンとは特徴が異なり、複数のローンを一本化することで多くのメリットを享受できます。その反面、注意しなければならない点もいくつかあります。ここでは、おまとめローンならではのメリットや注意点について解説します。

- ※条件によっては返済額が減らない場合もあります

2-1. おまとめローンのメリット

- 金利が下がり月々の返済金額を減らせる

- 一般的に、ローンは借り入れした金額が高額であるほど低金利になります。そのため、ローンの一本化により借り入れ総額が大きくなりやすいおまとめローンは、通常のローンよりも低い金利で利用できるケースが多いです。適用される金利が低いほど返済にかかる利息は少なくなり、結果として返済総額も減ることになります。

- ※条件によっては返済額が減らない場合もあります

- 借り入れ先を一つにまとめることで管理が楽になる

- 利用しているローン会社によって返済日や返済額、返済方法などが異なる場合は、管理が煩雑になりうっかり返済を忘れしてしまうこともあるでしょう。その点、おまとめローンなら1社のみに返済すれば良いので、返済スケジュールや借り入れ残高などの管理がしやすく、返済の遅延リスクは軽減されます。また、複数社への振り込みで手数料を自己負担していた場合は、その手数料を抑えることも可能です。

- 信用情報を整理できる

- ローンの契約や申し込みに関する信用情報を整理できるのも、おまとめローンのメリットです。金融機関からの借り入れ情報は、基本的に信用情報を管理する信用情報機関に記録されており、ローン申請時の審査ではその情報が照会されます。複数のローン会社からの借り入れがあり、万が一、そのローンが返済できない状態に陥ると「多重債務者」と見なされ、今後のローンの審査に悪影響が出ることが考えられます。しかし、おまとめローンを活用することで、多重債務者の状態から1社のみで借り入れしている状態に信用情報を整理できます。

2-2. おまとめローンの注意点

- 返済総額が増える可能性がある

- 前述の通り、おまとめローンの利用で借り入れ金利が下がれば、毎月の返済金額を減らすことができます。ただし、返済金額が減ることによって返済期間が延びしてしまい、結果的に利息が増えて返済総額が多くなる場合もあるので注意が必要です。事前に返済シミュレーションを行い、返済期間や利息、返済総額などを確認しておきましょう。

- 必ずしも審査に通るとは限らない

- おまとめローンは、銀行や消費者金融など多くの金融機関で利用できますが、ローンを組むにあたっては審査が必要です。おまとめローンを検討している人は、既に複数社から借り入れをしている状態で、融資の希望額が大きくなりやすいことから、通常のローンよりも厳しく審査される傾向があります。おまとめローンを利用したくても、審査がどこにも通らない場合はローンを組めないことを認識しておきましょう。

- 追加の借り入れはできない場合がある

- おまとめローンは、複数の借り入れを一本化して返済することを目的とした商品なので、通常ローンのような追加借り入れに対応していないところもあります。そのようなケースで追加融資を受けるには、おまとめローンとは別に新たなローンを契約する必要がありますが、おまとめローンを利用している状態だと別のローンの審査に通らないケースがあります。

2-3. おまとめローンが向いているのはこんな人

以上のメリットや注意点を踏まえると、おまとめローンは「複数の借り入れ先から多くのお金を借りている人」「月々の返済が厳しい人」「返済負担を軽減したい人(※)」に向いています。また、「利用中のローンの金利が高いと感じている人」や「借り入れ件数が多くて返済管理が面倒だと感じている人」「追加融資を受けることなく完済したい人」にも向いているといえるでしょう。

- ※条件によっては返済額が減らない場合もあります

2-4. おまとめローン契約までの流れ

おまとめローンは一般的なローン同様、申し込み後に審査が行われ、それに通過してはじめて融資が受けられるようになります。おまとめローンを利用するまでのおおまかな流れは、次の通りです。

- ステップ① 申し込み

- まずは申し込みを行います。金融機関によって申し込み方法は異なりますが、インターネット上で申し込むのが一般的です。氏名、生年月日、性別、住所、電話番号、年収、借り入れ希望額、ローンの利用状況など、審査に必要な情報を入力します。本人確認書類の他、収入証明書類の提出を求められる場合もあります。

- ステップ② 審査

- 申込内容に基づいて、所定の審査が行われます。審査が完了すると、メール、電話、郵送などで結果が通知されます。

- ステップ③ 正式契約

- 審査を通過したら本契約を結びます。基本的にはインターネット上で完結しますが、銀行系のおまとめローンなどでは来店が必要な場合もあります。

- ステップ④ 借り入れ・返済

- 契約が完了すれば、ATMや振り込みで借り入れできるようになります。返済に必要な金額を借りて、それまでに利用していた全ての借り入れ先を完済すれば、おまとめの契約は完了です。

3. 1社のみ利用中で金利や返済額を見直したい人には「借り換え」がおすすめ

より条件の良いローンへ乗り換える「借り換え」を利用することで得られるメリットは大きいですが、デメリットも存在します。ここでは、借り換えのメリットや注意点について確認しておきましょう。

3-1. 借り換えのメリット

- 金利を抑え利息を減らすことができる

- ローンの金利設定は、ローンを取り扱っている会社によって異なります。現在利用中のローンよりも金利の低いローンに借り換えると、それだけで毎月の利息額を減らすことが可能です。例えば、金利(実質年率)18.0%で30万円を30日間借りると、利息は「30万円×18.0%÷365日×30日=4,438円」ですが、金利(実質年率)が13.0%なら利息は「30万円×13.0%÷365日×30日=3,205円」まで下がります。

- 毎月の返済負担を軽くできる

- 金利の低いローンに借り換えて利息が減れば、その分、月々の返済額や返済総額も軽減されます。また、毎月の返済額は借り入れ残高によって定められていることが多く、その設定はローン会社によってさまざまです。毎月の最小返済額が少ないローンに借り換えることで、毎月の返済額を軽減できるわけです。例えば、毎月の最小返済額を3万円に設定しているA社から、15,000円に設定しているB社に借り換えれば、単純に毎月の返済負担を半分に減らせることになります。

- 利用限度額を増やせる可能性がある

- 借り換えにより、現在利用中のローンよりも大きな利用限度額が設定されているローンを契約できる可能性があります。いざというときのために、利用限度額を増額できるのも借り換えのメリットです。

3-2. 借り換えの注意点

- 返済総額が増加する可能性がある

- より金利の低いローンに借り換えたからといって、必ずしも返済総額が少なくなるわけではありません。借り換え時に月々の返済額を少なく設定すると、それに伴って完済までの返済期間が延びてしまうからです。返済期間が伸びることで利息負担額が大きくなり、その結果、返済総額も増加する可能性があることを認識しておきましょう。

- 審査に落ちて利用できない場合がある

- おまとめローン同様、借り換えの際も新たにローンを申し込むので必ず審査を受けることになります。既にローンを利用していても、新たな借り入れ先で審査が免除されることはありません。審査の結果次第では、当然、希望通りの借り換えができないケースもあるので注意が必要です。

- 利便性が低下する恐れがある

- 既存のローンで、「返済日が選べる」「自動引き落としで返済できる」「提携ATMの手数料が無料」などの便利なサービスが提供されている場合、新たなローンに借り換えることで、それらのサービスが利用できなくなり、利便性が損なわれる可能性があります。

3-3. 借り換えが向いているのはこんな人

「現在利用しているローンが1社のみ」「金利が高いと感じている」「毎月の返済が苦しい」という人は、借り換えを検討すべきでしょう。借り換えすることによって、十分な恩恵を受けられる可能性があります。

3-4. 借り換え契約までの流れ

借り換え契約までの流れは、おまとめローンとほぼ同じで、特別面倒な手続きはありません。申し込みが済むと審査が実施され、それに通れば契約手続きを踏む流れです。契約が完了すると、借り入れできるようになります。

- ステップ① 申し込み

- まずは申し込みを行います。インターネット上で申し込むのが一般的で、氏名、生年月日、性別、住所、電話番号、年収、借り入れ希望額、ローンの利用状況など、審査に必要な個人情報を入力します。本人確認書類の他、場合によっては収入証明書類も提出します。

- ステップ② 審査

- 申し込み内容に基づいて、所定の審査が行われます。審査が完了すると、メール、電話、郵送などで結果が通知されます。

- ステップ③ 正式契約

- 審査に通ったら本契約に進みます。インターネット上で契約を完結できるところが多いですが、対面や郵送で行う場合もあります。

- ステップ④ 借り入れ・返済

- 契約が完了すると、ATMや振り込みで借り入れできるようになります。必要な金額を借りて、既存の借り入れ先に全額返済すれば、借り換えの契約は完了です。

4. まとめ

「おまとめローン」と「借り換え」は、どちらもローンを乗り換えて返済の負担を軽減するという意味では同じですが、似ているようで異なる点がいくつもあります。この記事で挙げた双方のメリットや注意点をしっかりと理解した上で、どちらが自分に向いているローンかを見極めることが大切です。借り入れ状況、返済状況、返済プラン、利用することによる効果などを考慮して、自分に適したローンを選ぶようにしましょう。

5. 「おまとめローン」「借り換え」のご相談は東京スター銀行まで

東京スター銀行のおまとめローン(スターワン乗り換えローン)は、申し込みから融資までインターネット上で完結します。来店不要で最大1,000万円までの融資を受けることができ(※)、複数のローンを一つにまとめて確実な完済を目指せます。正社員の方はもちろん、契約社員や派遣社員の方でも利用できるのが魅力です。

- ※お申し込み時の借り換え対象ローン残高の範囲内に限ります。

- 過払い金について

- お借り換えの対象となる消費者ローンの金利が、利息制限法の上限を上回っていた場合は、お借り入れ先から過払い金が返還されるケースがあります。詳しくは、お近くの消費生活センター、弁護士会、司法書士会などにご相談ください。

- 借り過ぎについて

- お借り入れにあたっては、お客さまの収入と毎月のご返済を考えた計画的なご利用をお勧めします。借金を返すために借金を重ねて、多額の債務をかかえ返済が困難になる多重債務者が増加しています。多重債務でお困りの場合はできるだけ早く、お近くの消費生活センター、弁護士会、司法書士会などにご相談されることをお勧めします。

以上

- ※本記事に記載された情報は、最終更新日時点のものです。

お問い合わせ先などの情報や掲載内容は予告なしに変更されることがありますので、あらかじめご了承ください。 - ※当行は、細心の注意を払って情報を掲載しておりますが、記事内容の正確性、信頼性、最新情報等であることに関して保証するものではございません。