東京スター銀行の「フィデューシャリー・デューティー」

Protect & Build 夢をかたちに、未来を創る

以下の取り組み方針は、金融庁「顧客本位の業務運営に関する原則」に対応しております。

- 東京スター銀行の「フィデューシャリー・デューティーに関する取り組み方針」

- 1本方針策定の趣旨

東京スター銀行は、お客さま本位の取り組みの徹底を図るため、「フィデューシャリー・デューティーに関する取り組み方針」を策定し、これを遵守してまいります。

本方針のもと、すべてのお客さまに「安心」して「信頼」を寄せていただける存在になることを目指し、具体的な取り組みと取組状況等を定期的に公表いたします。 - 2目指すべき姿

お客さまの最善の利益の追求を実現するために、全行員が高い専門性と倫理観を持ち、高品質な金融サービスを提供し、お客さまの課題解決に努めます。

- 3利益相反管理体制の適正化

自行の金融商品・サービスに限定することなく、お客さまのニーズや利益に真に適う金融商品・サービスを選定し、常にお客さまの立場に立ち、お客さま一人一人・一社一社のライフプランに相応しい商品・サービスの提案・提供に努めます。

- 4お客さまに適した情報の提供

お客さまに適した商品・サービスをご選択いただけるよう、手数料等も含め適切な情報を提供するとともにすべてのお客さまに十分ご理解いただけるよう、分かりやすく丁寧な説明に努めます。

- 5お客さまに寄り添ったコンサルティングの実践

お客さまの金融知識、取引の経験、資産の状況、資産運用の目的、ニーズなどに照らして、金融のプロフェッショナルとして、お客さまに適した商品・サービスの提案・提供に努めます。

- 6お客さま本位の販売体制の整備

お客さまに最善の商品・サービスを提供するため、行員の知識・スキル・コンプライアンス意識の向上に取り組んでまいります。また、全行員が本方針に基づく意識を共有し、実践する企業文化の定着に努めます。

| 金融庁「顧客本位の業務運営に関する原則」 | 東京スター銀行 「フィデューシャリー・デューティーに関する取り組み方針」 |

|

|---|---|---|

| 顧客本位の業務運営に関する方針の策定・公表等 | 原則1 | 1. 本方針策定の趣旨 |

| 顧客の最善の利益の追求 | 原則2 | 2. 目指すべき姿 |

| 利益相反の適切な管理 | 原則3 | 3. 利益相反管理体制の適正化 |

| 手数料等の明確化 | 原則4 | 4. お客さまに適した情報の提供 |

| 重要な情報の分かりやすい提供 | 原則5 | |

| 顧客にふさわしいサービスの提供 | 原則6 | 5. お客さまに寄り添ったコンサルティングの実践 |

| 従業員に対する適切な動機付けの枠組み等 | 原則7 | 6. お客さま本位の販売体制の整備 |

[2024年のアクションプランの取り組み状況]

1.お客さまの最善の利益を追求するための取り組み

- 経営陣が営業店訪問を通じて、行員に対する顧客本位の業務運営に関する継続的な発信やディスカッションを実施しております。

- お客さまアンケートを郵送で実施し、回答者の約91%の方に、提案および接遇に対して満足できたという回答をいただきました。

- お客さまの具体的なニーズを的確に捉えた商品を導入し、重要情報シート等を用いて商品比較をしたうえで複合的な提案を実施しております。

- 営業店における販売プロセス、パフォーマンスのモニタリングに加えて、本部においてもモニタリングを実施しております。

2.お客さまに適した情報の提供に向けた取り組み

- 手数料やその他の費用については、商品・サービスのご提案時には重要情報シートや契約締結前交付書面、目論見書等により、お取引後には報告書等によりご案内しております。

- お客さまの中・長期的な資産形成にあたっての重要な情報を分かりやすく提供することを目的とした「重要情報シート(個別商品編)」の充実を図り、お客さまの正しいご理解をサポートする資料として活用しております。

- お客さまの担当行員は、「お客さまご意向確認シート」を作成し、お客さまにご提案するのに相応しい商品であるかを総合的に判断する行内の手続きを経て、お客さまにご提案しております。

3.お客さまに寄り添ったコンサルティングの実践に向けた取り組み

- 「ご相談シート」を用いてお客さまの金融知識、ご経験、財産の状況、リスクの許容度等をヒアリングし、お客さまの適合性の把握、ニーズの確認を実施しております。また、適合性、ニーズに沿った商品のご説明、サービスの充実に努めております。

- 投資信託や生命保険商品等をお申し込みいただいたお客さまに対して、市場動向の変動によるお客さまのご不安を解消するために、タイムリーかつきめ細かなアフターフォローを実施しております。

- 銀行の窓口やお電話によるインフォメーションサービスにおいて、より質の高いサービスをご提供できるよう、行員から改善提案を収集しました。営業店と本部が連携し、お客さまにとって充実した価値のある情報をご提供できるよう、業務を見直し、必要な研修を実施しております。

- 法人のお客さまのさまざまなニーズにお応えできるよう、豊富なソリューションをもって、金融のプロフェッショナルとしてお客さまの課題解決に全力で取り組むことをお約束しております。

当行が提供するソリューションの例

法人・オーナー一体型ソリューション、事業承継、ビジネス用クレジットカード、海外事業展開・進出支援、買収ファイナンス、M&Aアドバイザリー・サービス、中小企業向けローン商品、Supporting Japan Inbound Business&Investments、シンジケートローン他

4.利益相反管理体制の適正化に向けた取り組み

- 当行および当行グループ会社による取引に伴いお客さまの利益が不当に害されることのないよう、利益相反管理統括責任者および利益相反管理責任者のもと、利益相反のおそれのある取引を6類型に分類かつ管理方法を4種類定め、適切な管理を実施しております。

5.お客さま本位の販売体制の整備に向けた取り組み

- お客さまの最善の利益を追求し、顧客本位の業務運営を推進する態勢とその不断の改善のためのPDCAサイクルを確立するために、顧客保護等管理統括責任者を設置のうえ、「顧客本位の業務運営に関する基本ポリシー」に定める「顧客保護等管理基本方針」の各項目における管理責任者および管理部署の役割ならびに統括部署の役割を遂行することで、顧客本位の適正な販売体制を構築しております。

- お客さまの最善の利益の追求、公正な対応、適切な利益相反管理等を促進するため、行員への研修を行うとともに、「フィデューシャリー・デューティー」に対する取り組みについて評価項目に反映することで、お客さま本位の業務運営を実践・定着化させるための体制を整備しております。

- 研修や外部専門資格の取得奨励等を通じ、商品や投資環境に関する知識・スキルの強化を図り、プロフェッショナルとしての専門性を高めています。

- 業務推進力・人間力・倫理観の3要素を備えた人材を育成するための「人材育成基本方針」を定め、行員を体系的にバックアップしております。

- 当行は、行員の一人ひとりがやりがいを持って働くことができなければ、お客さまや他のステークフォルダーの期待に応えることができないと考え、人材育成を最も重要な施策と位置付けております。

[2025年のアクションプラン]

1.お客さまの最善の利益を追求するための取り組み

- 日々の業務、研修等を通じ、行員に対し顧客本位の業務運営に基づく判断・行動の徹底を図ってまいります。

- お客さまの声をアンケート形式で頂戴し、ご意見を各種施策や商品・サービスのラインナップに反映することで、お客さまの満足度向上に取り組んでまいります。

- お客さまの具体的なニーズを踏まえた商品を導入(商品性の検証や想定顧客層の特定)し、他の商品と比較した複合的なご提案を行います。

- 商品導入後は、販売プロセスをチェックし、商品導入時に定めた運用が適切に行われているか、かつ、商品性に合致した運用が持続可能かを検証します。

2.お客さまに適した情報の提供に向けた取り組み

- お客さまにご負担いただく手数料等については、取引判断材料の一つとして考え、透明性の確保と類似商品・代替商品との比較も含め、分かりやすい説明を行ってまいります。

- ご提案商品に関する情報については、適切な説明資料等によりお客さまの理解度を確認しながら、分かりやすい表現で丁寧に説明を行ってまいります。

- 重要な情報の分かりやすいご提供に向けた取り組みとして、商品ごとに「重要情報シート」を整備し、お客さまへのご説明に利用いたします。

3.お客さまに寄り添ったコンサルティングの実践に向けた取り組み

- お客さまの金融に関する知識、ご経験、財産の状況、リスクの許容度等を正確に把握し、金融商品・サービスの基本的なリスクやリターン、取引条件について丁寧にご説明し、ニーズに沿った商品・サービスの充実に努めてまいります。

- 市場動向が大きく変化した場合等は、相場の見通しや商品の運用状況をはじめ、お客さまの投資判断に必要な情報を提供する等、タイムリーかつ丁寧なアフターフォローを行ってまいります。

- 商品・サービスのご提案・ご提供にあたっては、お客さまに十分ご理解いただける説明ができるよう、行員に対する商品知識等の研修を定期的に行ってまいります。

- 法人のお客さまに対しても身近で信頼できる相談相手として、お客さまの事業をよく知り、事業内容や将来性に基づいた融資や経営助言等を中心とする総合取引を推進してまいります。

4.利益相反管理体制の適正化に向けた取り組み

- お客さまの利益と相反する可能性を正確に把握したうえで、利益相反防止のための方針に基づき、適切な管理を行ってまいります。

※当行の「利益相反管理方針の概要」については、こちらをご覧ください。

5.お客さま本位の販売体制の整備に向けた取り組み

- お客さま本位の業務運営を推進する態勢とその改善のためのPDCAサイクルを確立すべく、管理責任者とその役割を明確にして取り組んでまいります。

- お客さまの最善の利益の追求、公正な対応、適切な利益相反管理等を促進するため、行員への研修を行うとともに、「フィデューシャリー・デューティー」に対する取り組みについて評価に反映することで、お客さま本位の業務運営を実践・定着化させてまいります。

- 研修や外部専門資格の取得奨励等を通じ、商品や投資環境に関する知識・スキルの強化を図り、プロフェッショナルとしての専門性を高めてまいります。

- 風通しの良い職場環境を構築し、行員の心理的安全性を確保するとともに、人材育成を充実させることで組織力を高め、全役職員が一丸となって、お客さまの課題解決に取り組んでまいります。

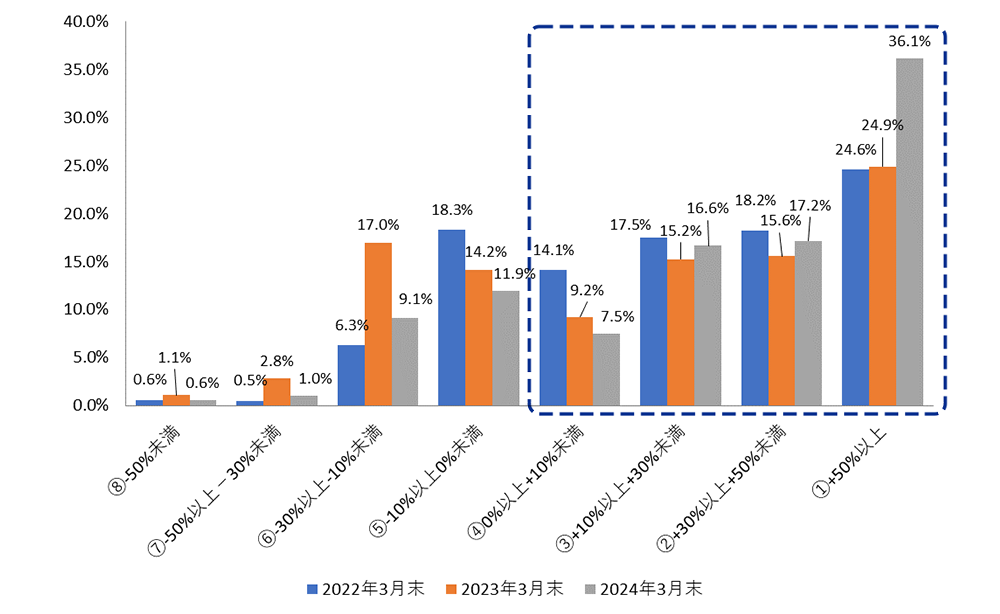

投資信託の販売会社における比較可能な共通KPI

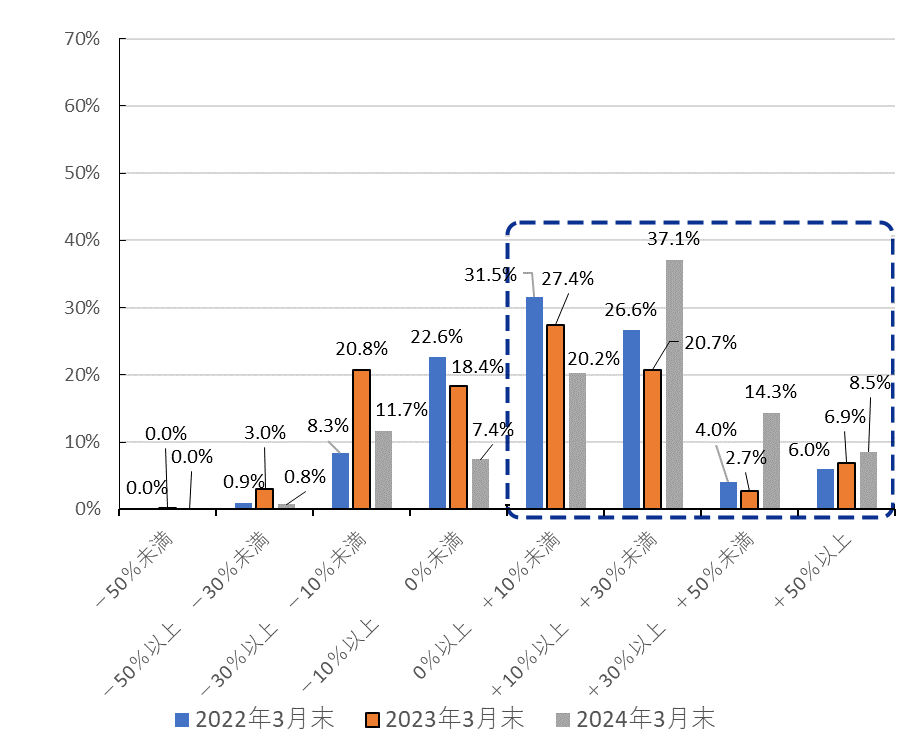

1. 投資信託・ファンドラップの運用損益別顧客比率

投資信託

運用損益がプラスになっているお客さまの比率は77.3%です。

- 2025年3月末 77.3%

- 2024年3月末 77.4%

- 2023年3月末 64.9%

- 注1基準日は各年3月末

- 注2当行の投資信託口座による個人のお客さまの取り引きを対象

- 注3運用損益は各年3月末時点の投信残高に対するトータルリターンで計算

- 注4基準日時点までに全部売却・償還された銘柄は対象外

- 注5当該銘柄の購入当初まで遡及

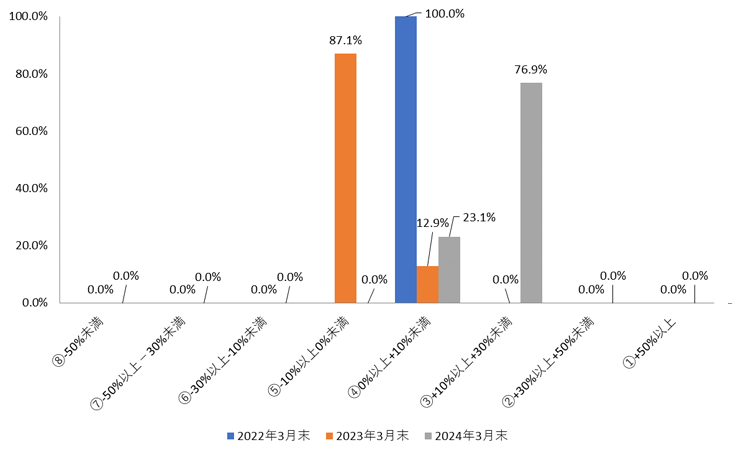

ファンドラップ

運用損益がプラスになっているお客さまの比率は96.3%です。

- 2025年3月末 96.3%

- 2024年3月末 100%

- 2023年3月末 12.9%

- 注1基準日は各年3月末

- 注2運用損益は各年3月末時点のファンドラップ残高に対するトータルリターンで計算

- 注3投資一任報酬等の期中費用控除後の金額

- 注4取引開始日まで遡及

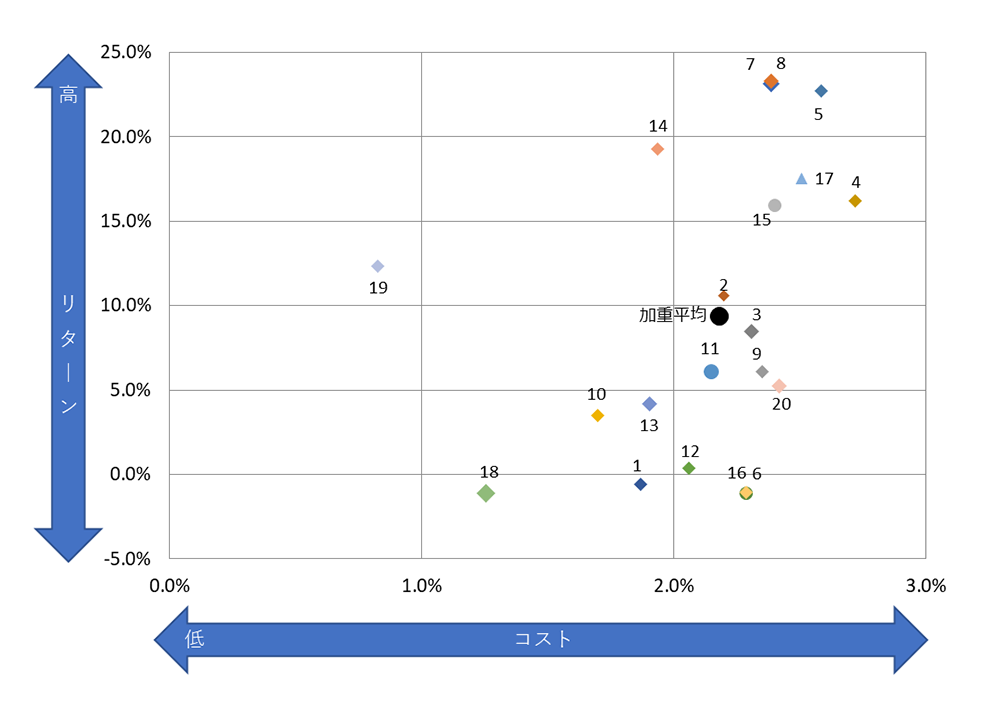

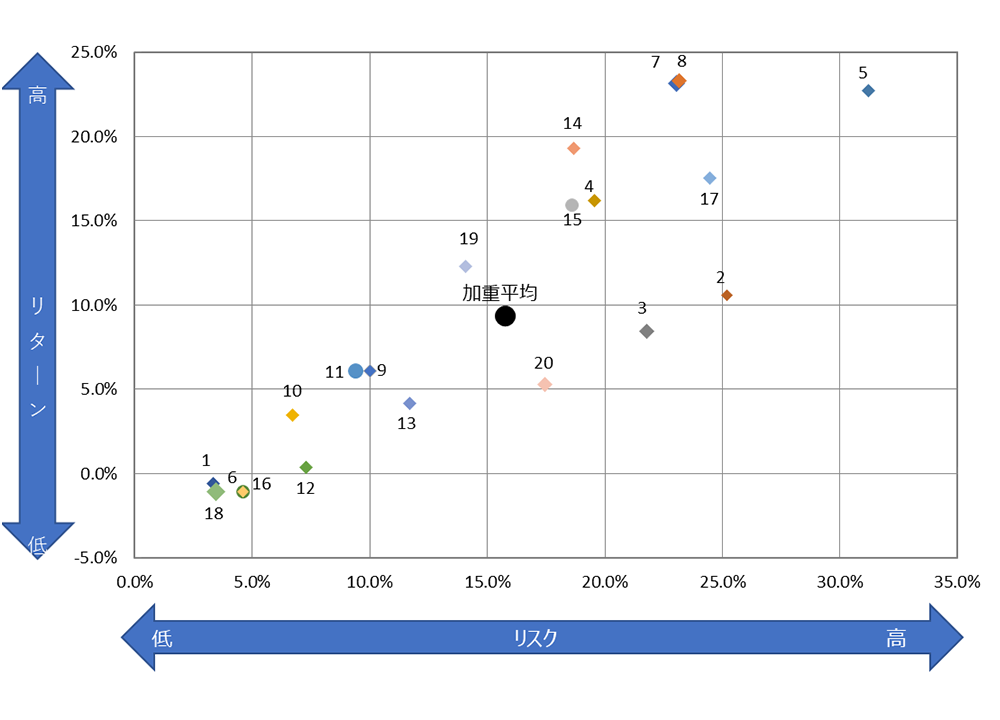

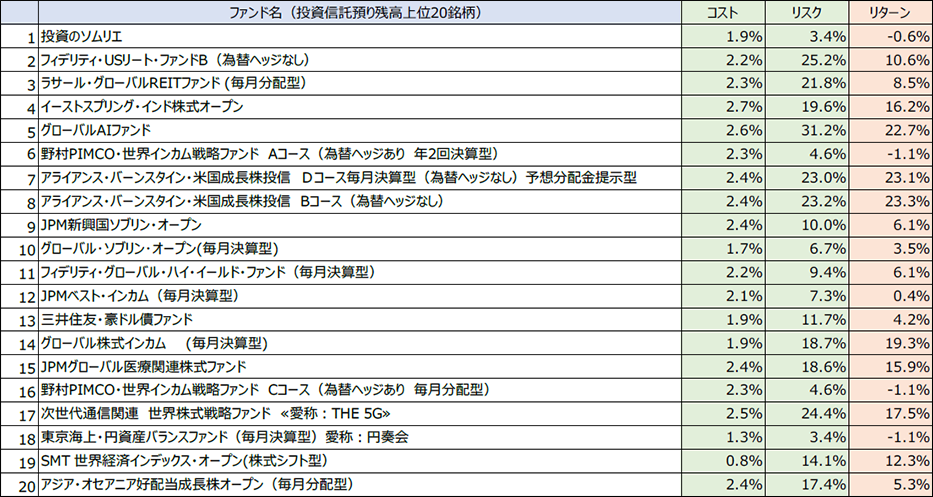

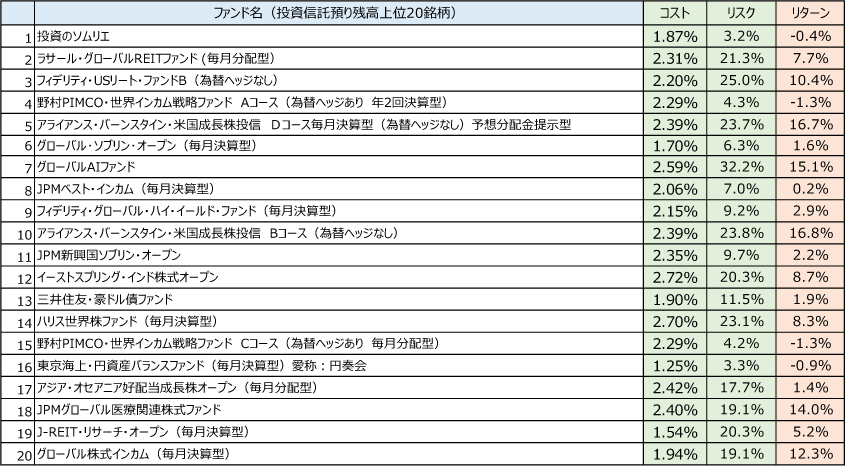

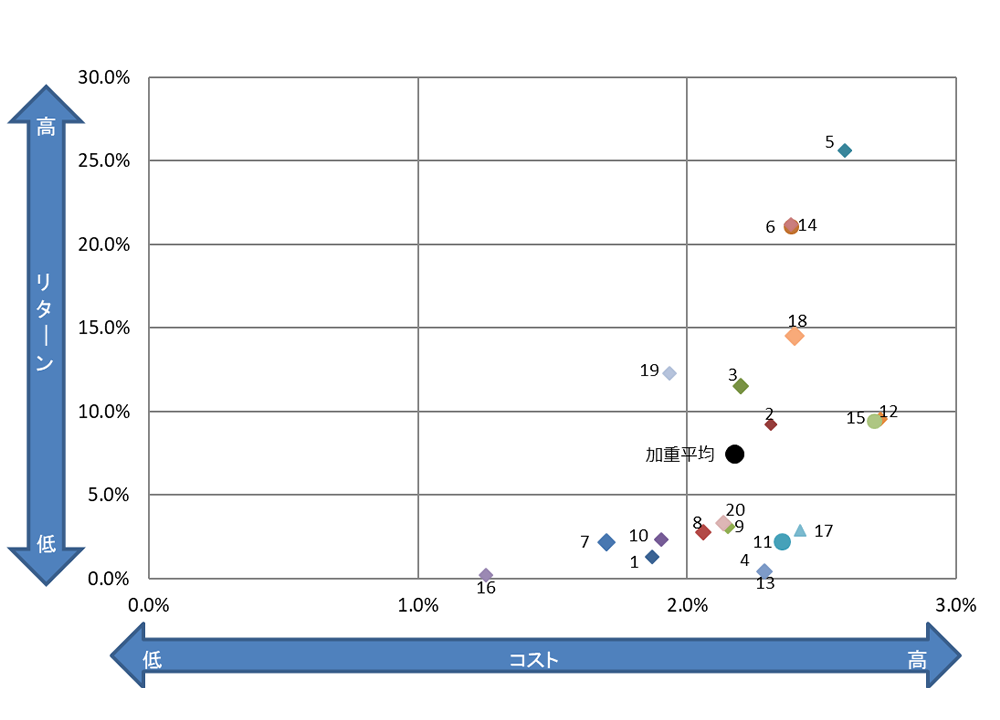

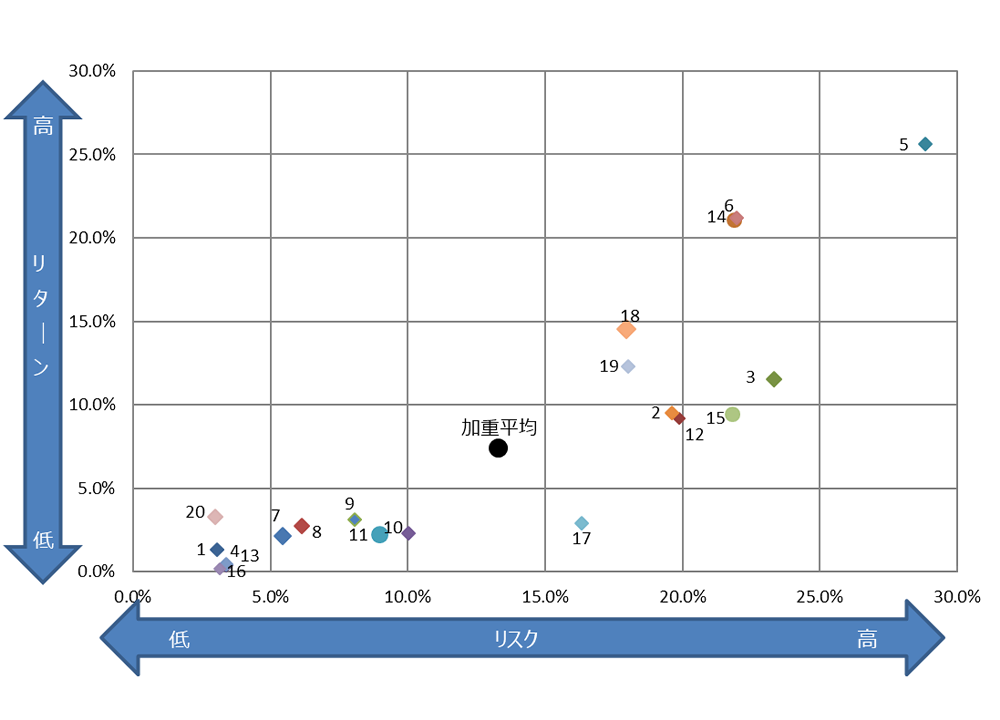

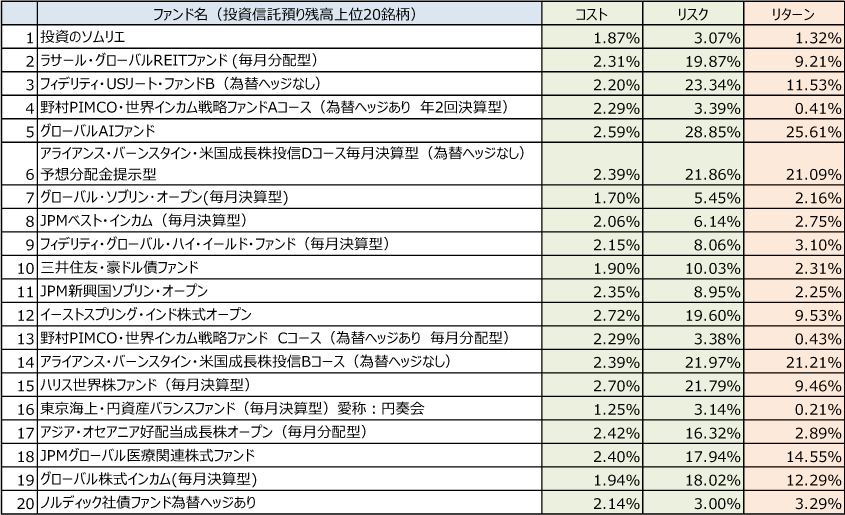

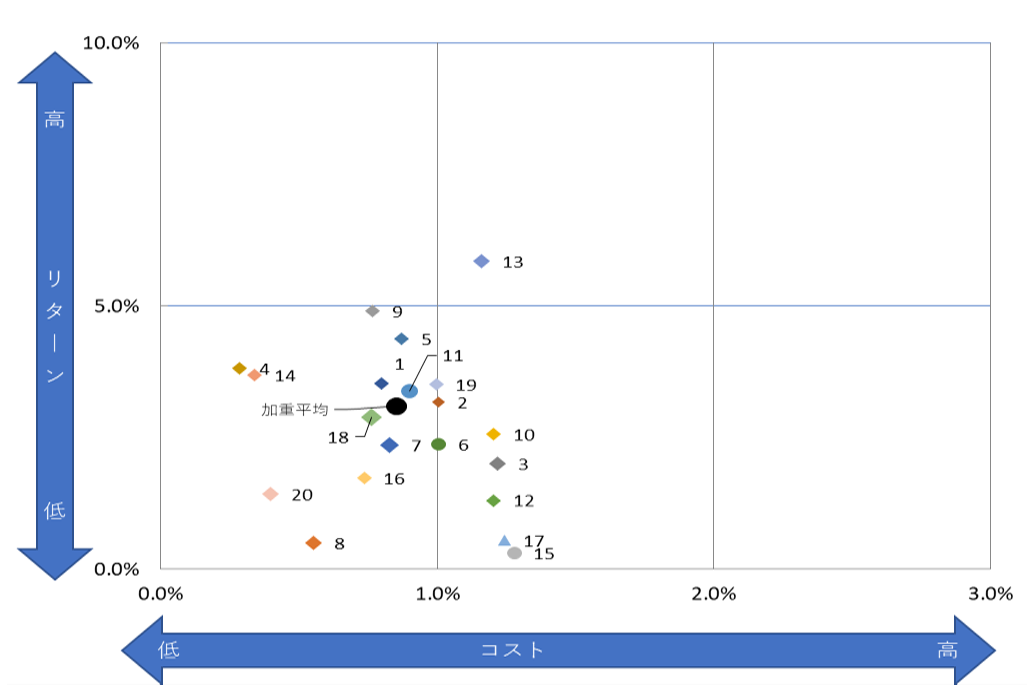

2.投資信託預り残高上位20銘柄のコスト・リターン/リスク・リターン

2025年3月末

| コスト | リターン | |

|---|---|---|

| 残高加重平均値 | 2.12% | 14.04% |

| リスク | リターン | |

|---|---|---|

| 残高加重平均値 | 15.30% | 14.04% |

- 注1基準日は2025年3月末

- 注2対象銘柄:預かり残高上位20銘柄(設定後5年以上、私募投信除く)

- 注3コスト:基準日時点の販売手数料(販売時手数料率÷5)+信託報酬率(年率)

- 注4リスク:過去5年間の月次リターンの標準偏差(年率換算)

- 注5リターン:過去5年のトータルリターン(年率換算)

※騰落率算出の際に用いる基準価額は分配金再投資後(税引前)の基準価額

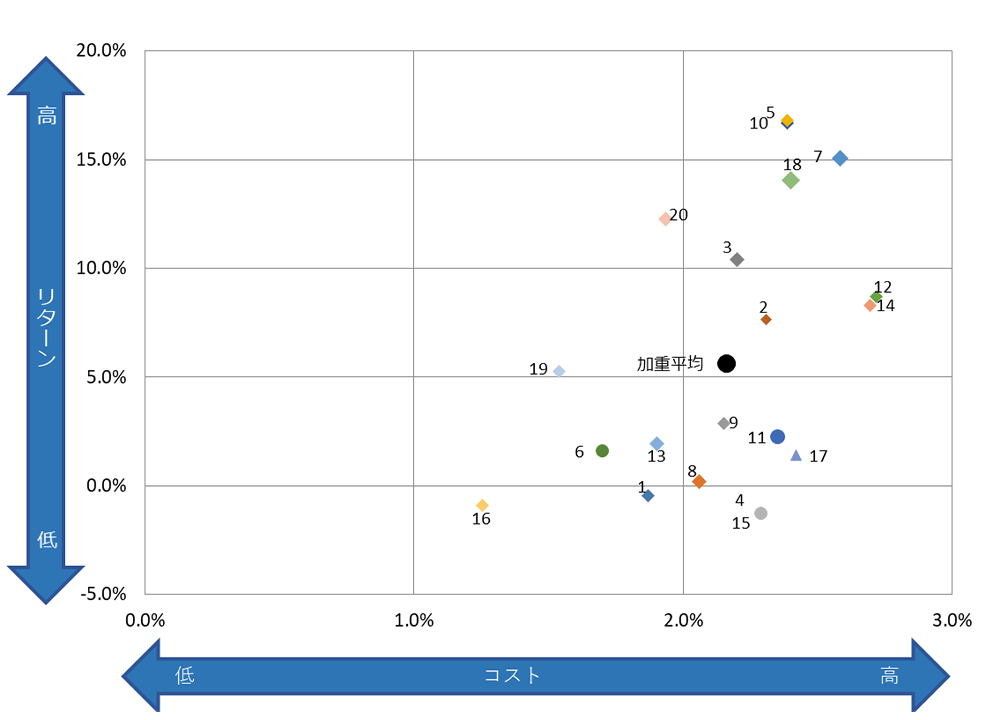

2024年3月末

| コスト | リターン | |

|---|---|---|

| 残高加重平均値 | 2.18% | 9.36% |

| リスク | リターン | |

|---|---|---|

| 残高加重平均値 | 15.74% | 9.36% |

- 注1基準日は2024年3月末

- 注2対象銘柄:預かり残高上位20銘柄(設定後5年以上、私募投信除く)

- 注3コスト:基準日時点の販売手数料(販売時手数料率÷5)+信託報酬率(年率)

- 注4リスク:過去5年間の月次リターンの標準偏差(年率換算)

- 注5リターン:過去5年のトータルリターン(年率換算)

※騰落率算出の際に用いる基準価額は分配金再投資後(税引前)の基準価額

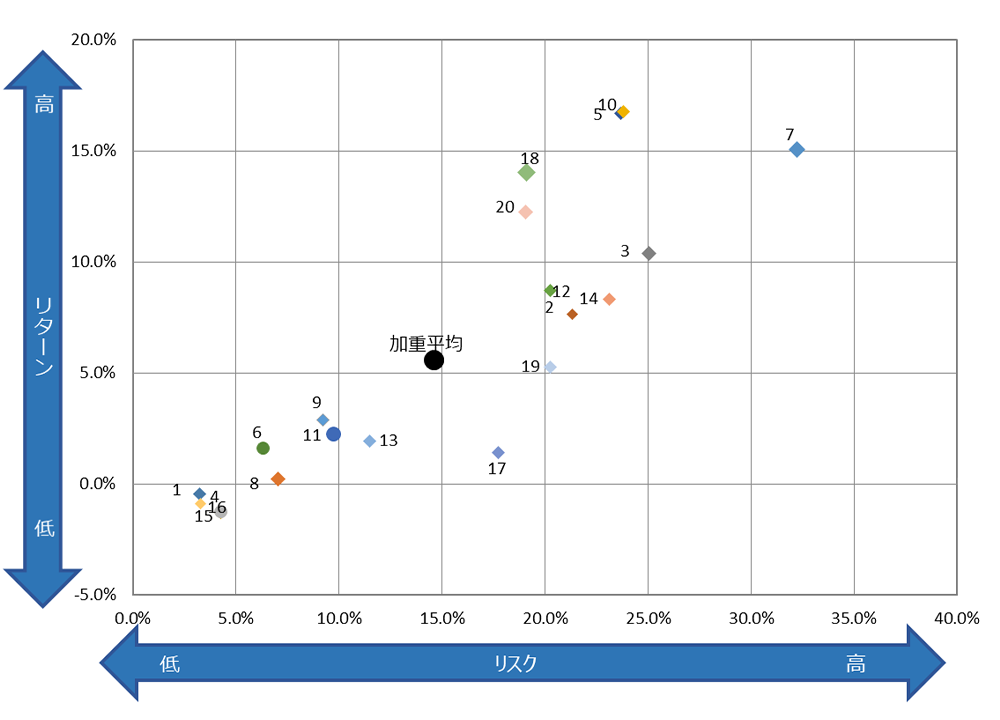

2023年3月末

| コスト | リターン | |

|---|---|---|

| 残高加重平均値 | 2.16% | 5.61% |

| リスク | リターン | |

|---|---|---|

| 残高加重平均値 | 14.60% | 5.61% |

- 注1基準日は2023年3月末

- 注2対象銘柄:預かり残高上位20銘柄(設定後5年以上、私募投信除く)

- 注3コスト:基準日時点の販売手数料(販売時手数料率÷5)+信託報酬率(年率)

- 注4リスク:過去5年間の月次リターンの標準偏差(年率換算)

- 注5リターン:過去5年のトータルリターン(年率換算)

※騰落率算出の際に用いる基準価額は分配金再投資後(税引前)の基準価額

外貨建保険の販売会社における比較可能な共通KPI

3. 外貨建保険の運用損益別顧客比率

外貨建保険の運用損益がプラスになっているお客さまの比率は73.6%です。

- 2025年3月末 73.6%

- 2024年3月末 80.1%

- 2023年3月末 57.7%

- 注1基準日は各年3月末

- 注2当行の外貨建保険による個人のお客さまの取引を対象

- 注3基準日時点で解約済みの契約、年金の支払いが開始している年金契約は除外

- 注4運用損益は各年3月末時点の外貨建保険残高により計算

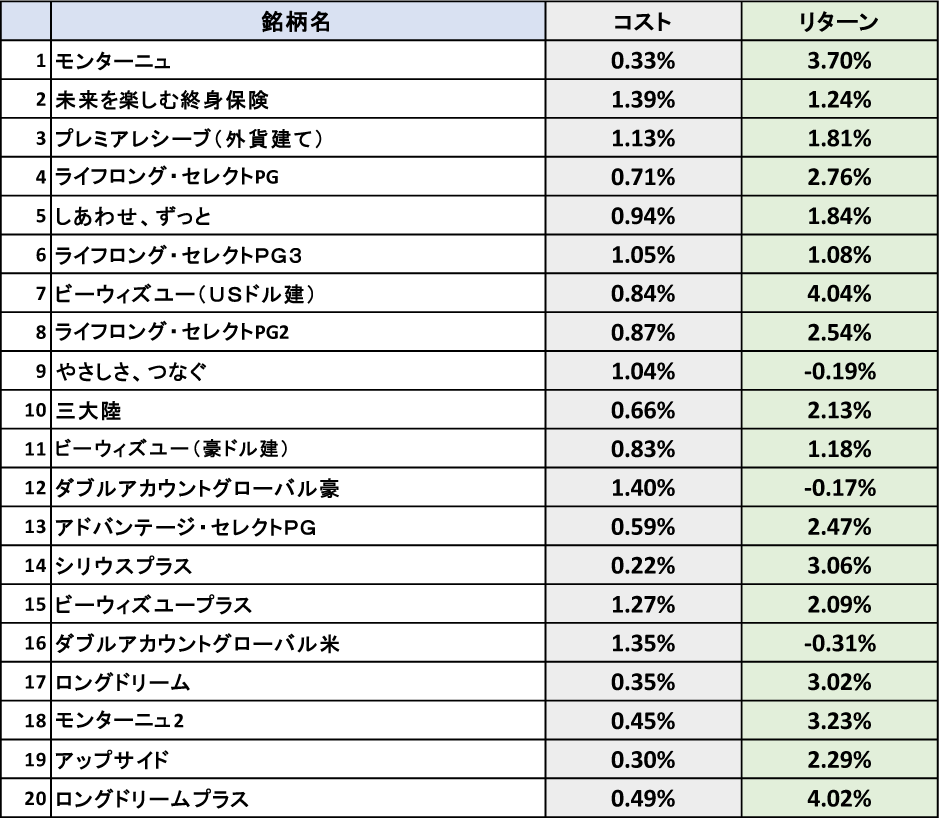

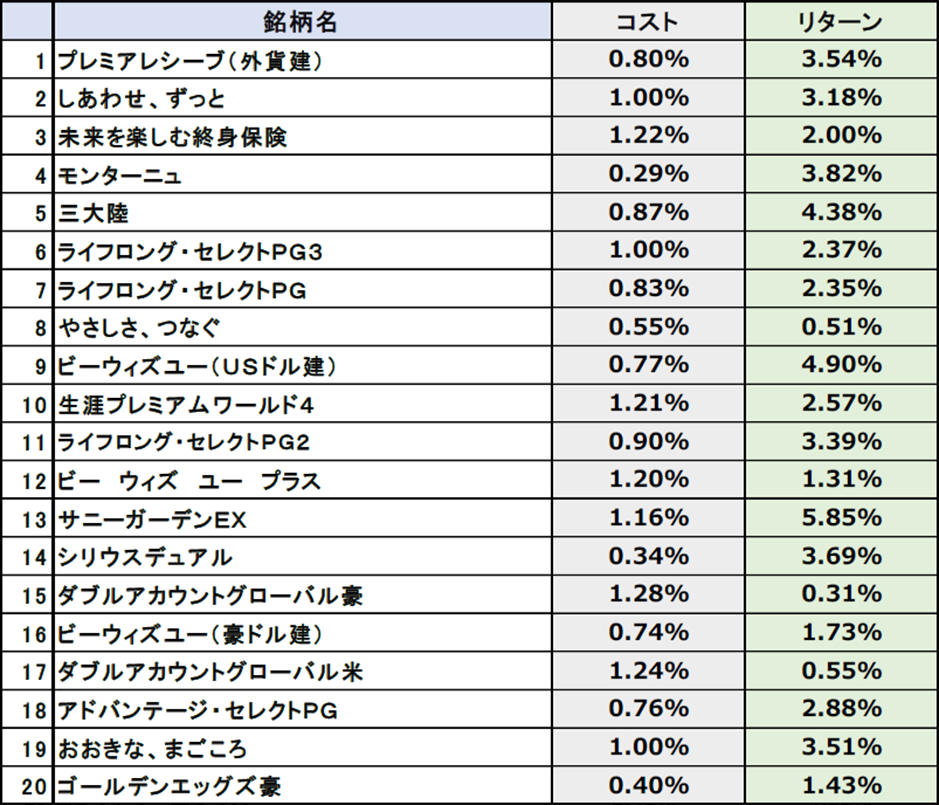

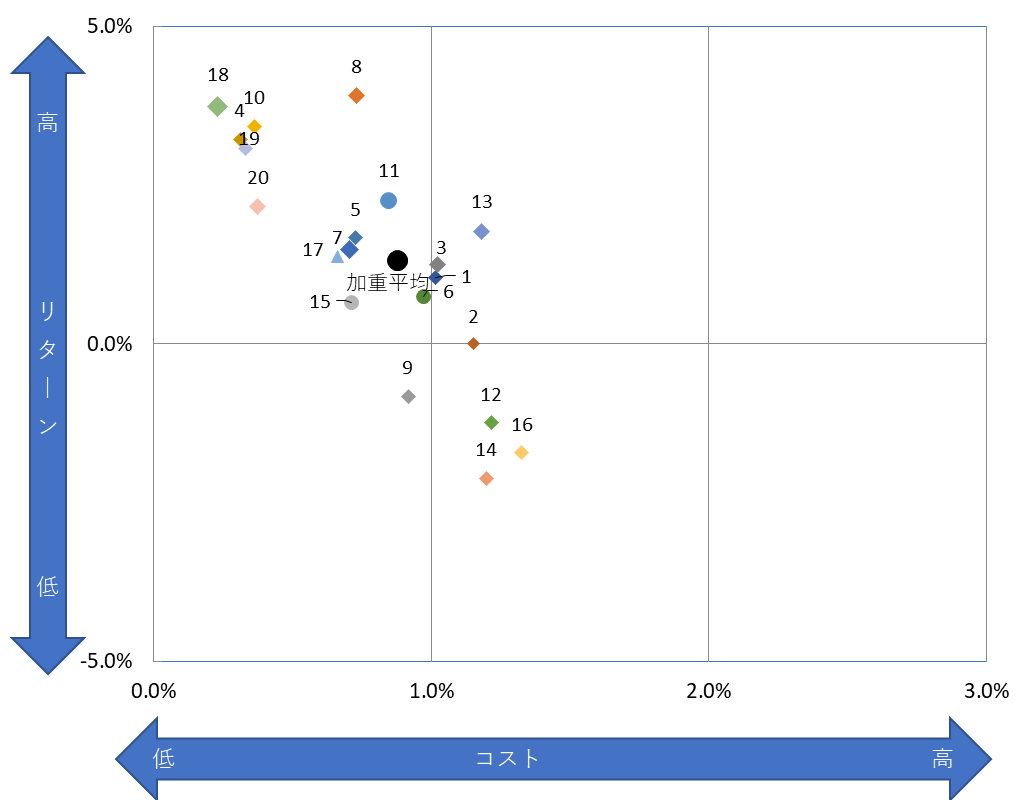

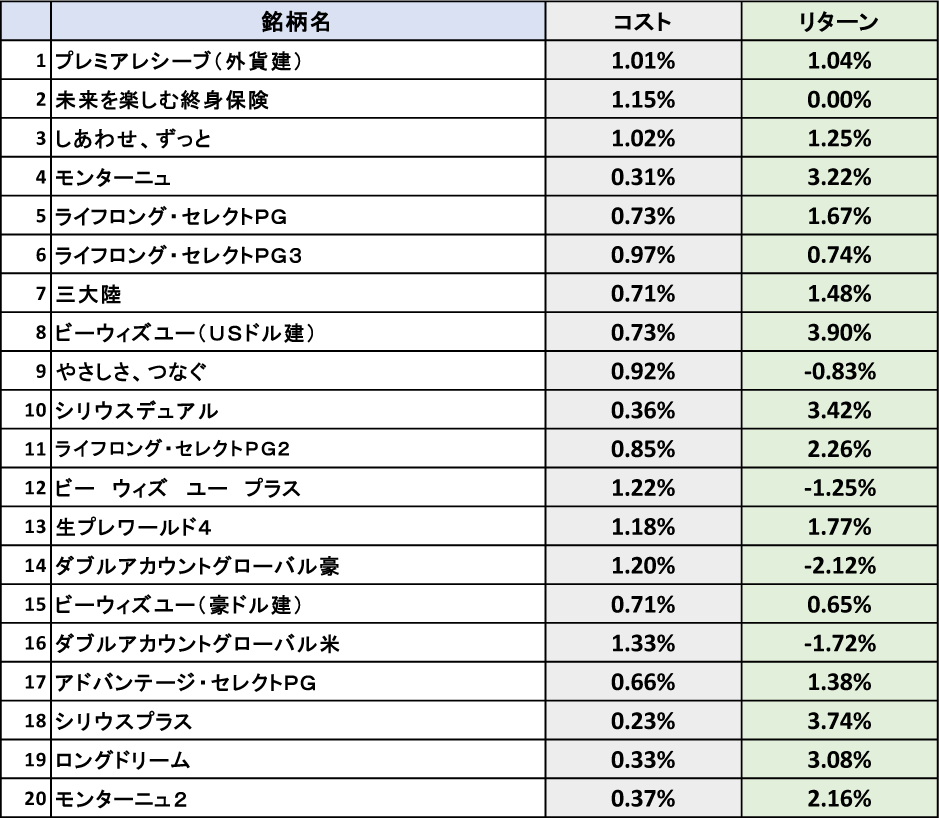

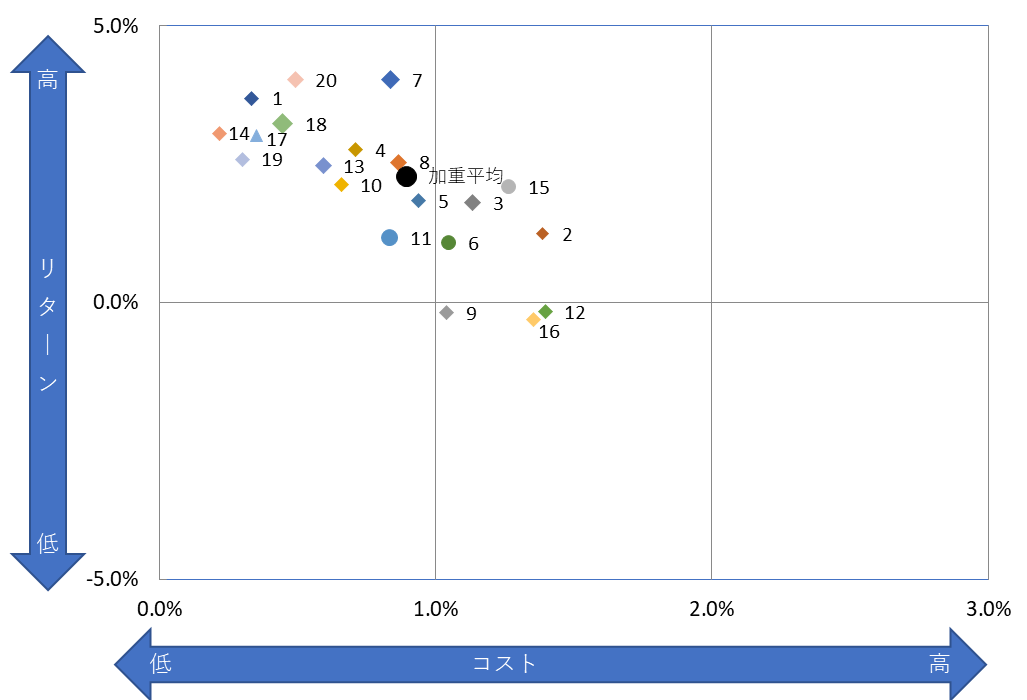

4. 外貨建保険の銘柄別コスト・リターン

2025年3月末

- 注1基準日は2025年3月末

- 注2対象銘柄:外貨建一時払保険のうち、保険契約開始から60ヵ月以上経過した契約が存在する銘柄(上位20銘柄)

| コスト | リターン | |

|---|---|---|

| 加重平均値 | 0.78% | 2.66% |

2024年3月末

- 注1基準日は2024年3月末

- 注2対象銘柄:外貨建一時払保険のうち、保険契約開始から60ヵ月以上経過した契約が存在する銘柄(上位20銘柄)

| コスト | リターン | |

|---|---|---|

| 加重平均値 | 0.85% | 3.10% |

2023年3月末

- 注1基準日は2023年3月末

- 注2対象銘柄:外貨建一時払保険のうち、保険契約開始から60ヵ月以上経過した契約が存在する銘柄(上位20銘柄)

| コスト | リターン | |

|---|---|---|

| 加重平均値 | 0.88% | 1.32% |